袁偉杰

2014年8月8日,我國鐵合金品種系列中規(guī)模較大的兩類——硅鐵、錳硅合金期貨在鄭州商品交易所(以下簡稱鄭商所)上市交易。經(jīng)過不斷完善和發(fā)展,目前鐵合金期貨運行平穩(wěn),持倉規(guī)模穩(wěn)步擴(kuò)大,期貨價格與現(xiàn)貨價格走勢高度吻合,價格發(fā)現(xiàn)能力日益增強(qiáng)。目前,鐵合金期貨市場已成為產(chǎn)業(yè)企業(yè)管理風(fēng)險的重要平臺。

一、持倉規(guī)模穩(wěn)步擴(kuò)大,結(jié)構(gòu)持續(xù)優(yōu)化

(一)絕對持倉規(guī)模顯著擴(kuò)大,錳硅期貨連續(xù)5年增長。

近幾年硅鐵、錳硅兩個期貨品種持倉規(guī)模擴(kuò)大趨勢明顯,其中錳硅日均持倉規(guī)模連續(xù)5年持續(xù)擴(kuò)大。2017年~2020年(截至10月份),硅鐵期貨日均持倉規(guī)??傇龇s194%,錳硅期貨約141%。

(二)相對持倉規(guī)模達(dá)到成熟品種水平。

為了客觀分析期貨品種發(fā)育程度,消除品種現(xiàn)貨規(guī)模這一因素對期貨持倉規(guī)模的影響,本文采用相對持倉規(guī)模(相對持倉規(guī)模=期貨持倉量/現(xiàn)貨年表觀消費量)這一指標(biāo)對期貨品種進(jìn)行分析。截至10月30日,硅鐵、錳硅期貨相對持倉規(guī)模分別達(dá)到8.4%和7.3%,達(dá)到螺紋鋼、鐵礦石等較為成熟期貨品種水平。

(三)投機(jī)度較為適中。

期貨市場常用換手率指標(biāo)來描述品種的投機(jī)度(換手率=成交量/持倉量)。2017年受供給側(cè)改革和環(huán)保限產(chǎn)政策等多重因素疊加影響,硅鐵、錳硅現(xiàn)貨價格波動較大,導(dǎo)致期貨換手率一度較高,分別達(dá)到1.78%和1.88%。鄭商所多次采取提高保證金、手續(xù)費的措施后,成功將硅鐵、錳硅期貨換手率降到較低水平。2018年,硅鐵、錳硅期貨年度日均換手率分別維持在1.05%和1.06%水平,2019年分別降至0.52%和0.55%。

(四)持倉結(jié)構(gòu)持續(xù)優(yōu)化。

近年,硅鐵、錳硅期貨在持倉規(guī)模擴(kuò)大的同時,產(chǎn)業(yè)企業(yè)參與度逐步提高,法人持倉占比逐年提升。據(jù)相關(guān)機(jī)構(gòu)統(tǒng)計,約60%的鐵合金生產(chǎn)企業(yè)和90%的貿(mào)易企業(yè)已經(jīng)靈活多樣地利用鐵合金期貨,為企業(yè)經(jīng)營保駕護(hù)航。據(jù)鄭商所數(shù)據(jù)平臺統(tǒng)計,硅鐵期貨近3年法人持倉占比年度月均值分別為22%、31%和54%,錳硅期貨分別為34%、39%和52%,法人持倉占比逐年穩(wěn)步提高。其中2019年和2020年1月~10月份,硅鐵、錳硅法人持倉占比月度平均值均超過50%。

二、價格發(fā)現(xiàn)效果顯現(xiàn)

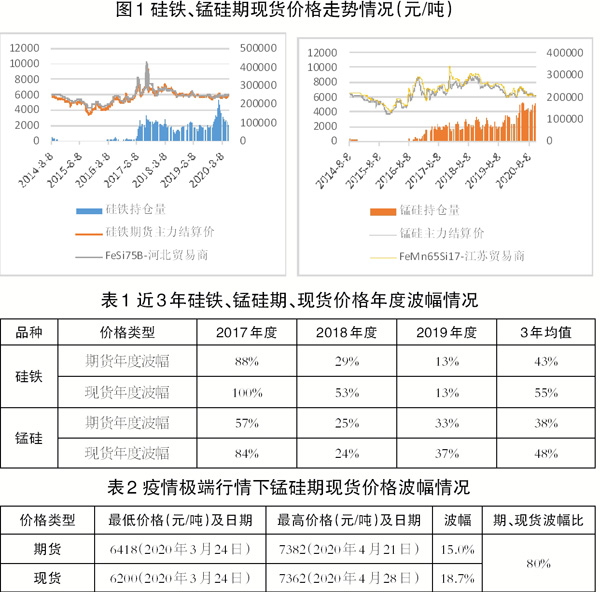

鐵合金期貨上市后,期貨、現(xiàn)貨價格走勢高度一致,價格發(fā)現(xiàn)功能逐步凸顯。自上市至今(截至2020年10月),硅鐵、錳硅期現(xiàn)貨價格相關(guān)性分別達(dá)到0.91和0.95。另外,隨著鐵合金期貨的發(fā)展,期貨價格市場逐漸先于現(xiàn)貨市場發(fā)現(xiàn)價格變化,并且對現(xiàn)貨市場價格大幅波動起到了平抑作用。

(一)期貨價格變動逐漸領(lǐng)先現(xiàn)貨。

結(jié)合硅鐵、錳硅期貨持倉及價格走勢圖可以發(fā)現(xiàn),在期貨品種活躍之前,期貨價格變動遲于現(xiàn)貨價格,活躍之后,期貨價格變動早于現(xiàn)貨價格。

根據(jù)硅鐵、錳硅期貨活躍度,在時間上分別選取2017年8月24日和2016年11月16日作為硅鐵、錳硅期貨活躍前后的分界點。從價格走勢圖上可以直觀地看到,活躍前,期貨價格曲線拐點位于現(xiàn)貨價格曲線拐點的右側(cè),說明期貨價格遲于現(xiàn)貨價格變動;活躍后,期貨價格曲線拐點位于現(xiàn)貨價格曲線拐點的左側(cè),說明期貨價格早于現(xiàn)貨價格變動。

用數(shù)理統(tǒng)計方法分析驗證,同樣得出該結(jié)論。具體做法為:將兩個階段每日期貨價格和現(xiàn)貨價格取對數(shù)后進(jìn)行回歸處理,采用格蘭杰因果關(guān)系檢驗?zāi)P瓦M(jìn)行分析,得到如下結(jié)果:“活躍前”階段,硅鐵、錳硅現(xiàn)貨價格顯著影響(或領(lǐng)先)期貨價格,顯著性Sig值達(dá)到0.000(Sig值越接近0,檢驗可靠性越高,數(shù)理統(tǒng)計學(xué)認(rèn)為小于0.01時即具有顯著意義);“活躍后”階段,期貨價格顯著影響(或領(lǐng)先)現(xiàn)貨價格,顯著性Sig值也達(dá)到了0.000。

(二)期貨月度結(jié)算價領(lǐng)先鋼廠月度招標(biāo)價。

在鐵合金現(xiàn)貨市場,河北鋼鐵月度招標(biāo)價格最具影響力。對鐵合金期貨月度結(jié)算價與河北鋼鐵月度招標(biāo)價統(tǒng)計分析發(fā)現(xiàn):期貨當(dāng)月價格與鋼廠招標(biāo)當(dāng)月價格相關(guān)性較低,而與鋼廠招標(biāo)次月價格高度相關(guān)。具體來看,從相關(guān)機(jī)構(gòu)數(shù)據(jù)終端系統(tǒng)記錄河北鋼鐵招標(biāo)價格數(shù)據(jù)起始時間,即2018年初至2020年10月,硅鐵期貨月度結(jié)算價與河北鋼鐵月度招標(biāo)價相關(guān)系數(shù)為0.78,對期貨價格進(jìn)行“延后一個月”的數(shù)據(jù)處理后再次分析,相關(guān)系數(shù)提升至0.90;錳硅期貨月度結(jié)算價與河北鋼鐵月度招標(biāo)價相關(guān)系數(shù)為0.90,對期貨價格進(jìn)行“延后一個月”的數(shù)據(jù)處理后再次分析,相關(guān)系數(shù)提升至0.98。

三、期貨價格平抑 現(xiàn)貨價格波動

鐵合金期貨市場持倉結(jié)構(gòu)中超過50%為法人客戶所有。通常來講,法人參與者行為更為理性。通過對近年鐵合金期貨價格、現(xiàn)貨價格分析發(fā)現(xiàn),鐵合金期貨價格年均波動幅度小于現(xiàn)貨市場,在短期的極端行情下,期貨價格波幅也小于現(xiàn)貨價格,能夠?qū)ΜF(xiàn)貨市場價格劇烈起伏起到緩和作用。

(一)期貨價格年度波幅小于現(xiàn)貨價格年度波幅。

期貨市場較早發(fā)現(xiàn)并反映價格變動趨勢,提高了鐵合金市場對價格調(diào)節(jié)的有效性,有效抑制現(xiàn)貨價格波動。對近3年鐵合金期現(xiàn)貨價格進(jìn)行統(tǒng)計分析發(fā)現(xiàn),期貨價格波幅總體小于現(xiàn)貨價格波幅(波幅=(最高價-最低價)/最低價×100%)。具體來看,2017年~2019年,硅鐵期貨價格年均波幅為43%,現(xiàn)貨波幅為55%,期貨價格年均波幅比現(xiàn)貨價格年均波幅小12個百分點;錳硅期貨價格年均波幅為38%,現(xiàn)貨波幅為48%,期貨價格年均波幅比現(xiàn)貨價格年均波幅小10個百分點。

(二)極端行情下,期貨價格波幅小于現(xiàn)貨價格波幅。

鐵合金期貨上市以來,共發(fā)生了兩次極端行情。第一次是2017年底,鐵合金主產(chǎn)區(qū)環(huán)保政策將鐵合金生產(chǎn)企業(yè)全部關(guān)停;第二次是受新冠肺炎疫情影響,2020年3月26日,錳礦主產(chǎn)國南非宣布“封國”政策。通過數(shù)據(jù)分析發(fā)現(xiàn),受極端因素影響,市場價格在短時間內(nèi)發(fā)生劇烈波動時,期貨市場往往更為理性,波動幅度較小。

對第一次極端行情統(tǒng)計發(fā)現(xiàn),期貨市場價格波幅僅為現(xiàn)貨價格波幅的一半(硅鐵52%,錳硅50%)。

對第二次極端行情統(tǒng)計發(fā)現(xiàn),期貨市場價格波幅為現(xiàn)貨價格波幅的80%。具體數(shù)據(jù)如表2所示。

四、服務(wù)實體經(jīng)濟(jì)功能日益凸顯

隨著鐵合金產(chǎn)業(yè)企業(yè)對期貨參與度逐漸提升,其利用期貨市場的方式日益靈活,鐵合金期貨在促進(jìn)現(xiàn)貨定價體系更加公平有效的同時,進(jìn)一步發(fā)揮了服務(wù)實體經(jīng)濟(jì)的功能。

(一)期貨價格指導(dǎo)企業(yè)靈活生產(chǎn),促進(jìn)行業(yè)健康發(fā)展。

鐵合金期貨通過提供公開透明的價格,及時有效地反映現(xiàn)貨市場即將發(fā)生的價格變化預(yù)期,提高信息對稱度,為產(chǎn)業(yè)主體決策提供了更為科學(xué)的依據(jù),提高了市場在價格形成體系中的有效性。

2019年3月下旬,硅鐵期貨價格跌破了6000元/噸,結(jié)算價低至5794元/噸,折合到出廠價格,已經(jīng)低于當(dāng)時生產(chǎn)成本。中國鐵合金工業(yè)協(xié)會硅鐵委員會主任單位——騰達(dá)西北鐵合金有限責(zé)任公司(以下簡稱騰達(dá)西鐵)參考期貨價格,做出決策:關(guān)停部分硅鐵生產(chǎn)爐,在期貨市場買入硅鐵交割,以保證下游客戶需求。騰達(dá)西鐵的這一舉動,帶動了更多企業(yè)減停產(chǎn),后來硅鐵期貨、現(xiàn)貨價格均出現(xiàn)一定程度反彈。騰達(dá)西鐵副董事長劉鵬飛表示,第一,騰達(dá)西鐵公司一直關(guān)注期貨價格,期貨價格很低時,反映出了供過于求的市場預(yù)期,公司依據(jù)這個信號,調(diào)整生產(chǎn),減少了企業(yè)虧損,甚至還實現(xiàn)了盤面盈利;第二,有了期貨市場,市場信息更加透明,供求預(yù)期反映更為及時,價格變化更為靈敏,企業(yè)利用期貨市場指導(dǎo)生產(chǎn)的同時,也反過來影響了供求關(guān)系,進(jìn)而調(diào)控了市場價格,促進(jìn)了行業(yè)健康發(fā)展;第三,期貨市場提高了市場在價格形成體系中的有效性。鐵合金期貨上市前,價格低于成本時,為了維持下游客戶合作關(guān)系,企業(yè)只能繼續(xù)生產(chǎn),供過于求狀況加劇,直至部分企業(yè)資金鏈斷裂被迫關(guān)停,價格持續(xù)下跌的情況才會扭轉(zhuǎn)。

(二)鐵合金生產(chǎn)企業(yè)與期貨公司風(fēng)險管理子公司“合作套?!?,創(chuàng)造共贏。

鐵合金企業(yè)一般為民營企業(yè),且主要使用自有資金進(jìn)行經(jīng)營,在參與期貨時,部分企業(yè)存在資金不足、缺乏期貨專業(yè)人才的現(xiàn)象。而期貨公司風(fēng)險管理子公司(以下簡稱期貨公司子公司)資金實力較強(qiáng),專業(yè)人才儲備較充分,但缺乏生產(chǎn)、銷售等現(xiàn)貨處理能力。鐵合金企業(yè)與期貨公司子公司合作,各自能發(fā)揮優(yōu)勢,互補(bǔ)短板。在鐵合金行業(yè),眾多鐵合金生產(chǎn)企業(yè)與期貨公司子公司形成了戰(zhàn)略合作關(guān)系,共同開展“合作套?!钡葮I(yè)務(wù)。比如,硅鐵生產(chǎn)企業(yè)青海福鑫硅業(yè)(以下簡稱青海福鑫)積極與期貨公司子公司合作,形成“企業(yè)負(fù)責(zé)生產(chǎn),期貨公司子公司負(fù)責(zé)提供資金,雙方共同決策”這一長期穩(wěn)定的“合作套?!蹦J?。據(jù)青海福鑫副總經(jīng)理甘占奎介紹,與期貨公司子公司“合作套?!币?guī)模超過了公司硅鐵年產(chǎn)量的90%。甘占奎還表示,硅鐵行業(yè)被列入高耗能行業(yè),加上青海福鑫是民營企業(yè),很難從銀行獲得貸款。有了期貨公司子公司的資金和人員支持,公司現(xiàn)在運營得非常從容,以前時常發(fā)生的廠里有貨還需要到處籌錢的日子再也不會有了。

(三)“基差點價”模式增多,提升了現(xiàn)貨定價效率和準(zhǔn)確度。

鄭商所針對鐵合金產(chǎn)業(yè)企業(yè)持續(xù)組織會議、調(diào)研等交流培訓(xùn)活動,鐵合金產(chǎn)業(yè)企業(yè)尤其是貿(mào)易企業(yè)開始大量應(yīng)用“基差點價”貿(mào)易模式。據(jù)相關(guān)機(jī)構(gòu)不完全統(tǒng)計,2019年約有40萬噸硅鐵貿(mào)易以“基差點價”模式成交,約占我國硅鐵表觀消費量的8%和中間貿(mào)易量的20%。另外,中國鐵合金現(xiàn)貨網(wǎng)(一家集行業(yè)資訊和貿(mào)易于一體的鐵合金公司)與鄭商所、中信銀行、鐵合金產(chǎn)業(yè)企業(yè)、投資機(jī)構(gòu)等市場主體對接,研發(fā)了自動化點價系統(tǒng),據(jù)其CEO李海濤介紹,2019年5月該系統(tǒng)啟動運營以來,線上“基差點價”累計成交約6萬噸,成交金額超過4億元。李海濤表示,通過“基差點價”降低了以往為貿(mào)易價格而多次協(xié)商談判的成本,企業(yè)貿(mào)易變得更加便捷。硅鐵貿(mào)易企業(yè)寧夏浩瑞森實業(yè)有限公司總經(jīng)理劉黎明表示:“現(xiàn)在鐵合金貿(mào)易企業(yè)生存環(huán)境更為艱難,生產(chǎn)企業(yè)和下游鋼廠給中間貿(mào)易商留的空間越來越小,純現(xiàn)貨貿(mào)易幾乎沒有生意可做。還好有期貨市場,我們才能尋找到機(jī)會,不至于失業(yè)。”

(四)疫情期間“大手牽小手”,央企借期貨市場助力中小企業(yè)解難題。

2020年3月,受國內(nèi)外新冠肺炎疫情的影響,錳硅產(chǎn)品庫存高企,現(xiàn)貨銷售困難且回款方式以承兌匯票為主,造成部分企業(yè)現(xiàn)金回流困難,流動資金緊張。年產(chǎn)錳硅約15萬噸的內(nèi)蒙古佰特公司(以下簡稱內(nèi)蒙佰特)即為其中一家。

當(dāng)時河北鋼鐵錳硅招標(biāo)價為5900元/噸(承兌,送到),錳硅期貨SM2005合約在6100元/噸附近震蕩。經(jīng)過協(xié)商溝通,中國礦產(chǎn)有限公司(央企,以下簡稱中國礦產(chǎn))與內(nèi)蒙佰特合作,由內(nèi)蒙佰特將3000噸貨物運送至錳硅期貨交割倉庫,中國礦產(chǎn)按5700元/噸價格以現(xiàn)金形式全額支付貨款,幫助該企業(yè)渡過了資金緊張的難關(guān)。雙方同時約定:因為當(dāng)時期貨價格略高于現(xiàn)貨價格,所以由中國礦產(chǎn)負(fù)責(zé)對此批貨物利用期貨市場進(jìn)行套期保值,且雙方對套保產(chǎn)生的利潤(或虧損)按一定比例分配,成本按5700元/噸核算。

中國礦產(chǎn)結(jié)合自身對市場的研判,于2020年4月10日~22日,分4次在錳硅期貨SM2005合約建倉賣出600手(折合3000噸),建倉均價7276元/噸,并持有至5月合約交割。據(jù)初步核算,此次雙方利潤約400萬元。

中國礦產(chǎn)碳鋼合金部業(yè)務(wù)經(jīng)理周曉寧表示,受新冠肺炎疫情影響,員工出差受限,業(yè)務(wù)量下降,資金利用率較低。此次合作幫助民營企業(yè)解決了資金困難問題,鞏固了客戶關(guān)系,提高了央企資金利用率,實現(xiàn)了雙贏。

《中國冶金報》(2020年12月08日 06版六版)