程鵬

上周(5月29日—6月2日)黑色系期貨品種整體呈觸底反彈走勢(shì),鐵礦石盤(pán)面反彈幅度居前,上行驅(qū)動(dòng)一方面來(lái)自宏觀政策增量預(yù)期和房地產(chǎn)行業(yè)寬松政策“傳聞”刺激;另一方面是鋼材表觀需求數(shù)據(jù)環(huán)比改善、去庫(kù)存加速提振黑色系期貨價(jià)格,鐵礦石盤(pán)面價(jià)格跟隨上行。鐵礦石短期需求韌性較強(qiáng),疊加碳元素價(jià)格下跌幅度更大使得鋼廠即期利潤(rùn)有所好轉(zhuǎn)、負(fù)反饋影響延后。

整體來(lái)看,黑色系期貨在經(jīng)歷價(jià)格大幅下跌后,做空動(dòng)力衰竭,在短期情緒回暖的引導(dǎo)下出現(xiàn)反彈行情。鋼材端維持季節(jié)性走弱特征,房地產(chǎn)和基建現(xiàn)實(shí)需求仍偏弱,鐵礦石供應(yīng)端穩(wěn)步回升,短期高需求或在唐山地區(qū)限產(chǎn)正式啟動(dòng)后再次轉(zhuǎn)入下降通道,疊加后續(xù)粗鋼平控政策預(yù)期,若宏觀面后期實(shí)質(zhì)性刺激政策落空或低于預(yù)期,則鐵礦石價(jià)格中期仍將偏弱運(yùn)行。

供應(yīng)增量仍然存在

支撐作用持續(xù)邊際減弱

短期全球鐵礦石發(fā)運(yùn)量維持高位,6月份主流礦山供應(yīng)環(huán)比仍有增量。一方面是力拓當(dāng)前鐵礦石發(fā)運(yùn)量遠(yuǎn)低于正常水平,后期存在補(bǔ)量預(yù)期;另一方面是澳大利亞必和必拓財(cái)年季末沖量約780萬(wàn)噸。國(guó)產(chǎn)鐵礦石供應(yīng)量保持穩(wěn)中有增勢(shì)頭,非主流礦供應(yīng)收縮壓力尚不顯著,但后期需注意減量風(fēng)險(xiǎn)。

4月份鐵礦石進(jìn)口量環(huán)比出現(xiàn)季節(jié)性下滑,同比仍保持增加。1月—4月份,鐵礦石累計(jì)進(jìn)口量同比增幅顯著,主要貢獻(xiàn)來(lái)自澳大利亞和非主流礦山方面,巴西方面基本持平。海關(guān)總署數(shù)據(jù)顯示,4月份,我國(guó)進(jìn)口鐵礦石9044萬(wàn)噸,環(huán)比減少978.9萬(wàn)噸,同比增加438.4萬(wàn)噸。1月—4月份,我國(guó)累計(jì)進(jìn)口鐵礦石38486.7萬(wàn)噸,同比增加3044.4萬(wàn)噸,其中自澳大利亞、巴西、非主流國(guó)家進(jìn)口鐵礦石量同比分別增加1437.6萬(wàn)噸、144.0萬(wàn)噸、1462.9萬(wàn)噸。

非主流礦方面,國(guó)外經(jīng)濟(jì)復(fù)蘇緩慢導(dǎo)致鐵礦石需求偏弱,國(guó)內(nèi)需求旺盛且鋼廠在低利潤(rùn)水平下增加非主流礦入爐配比。非主流礦發(fā)運(yùn)量穩(wěn)中有增,這主要得益于自印度、加拿大、伊朗等國(guó)家進(jìn)口鐵礦石持續(xù)放量,鐵礦石累計(jì)進(jìn)口量同比分別增加665.5萬(wàn)噸、210.46萬(wàn)噸、210.4萬(wàn)噸。當(dāng)前普氏鐵礦石價(jià)格指數(shù)月均值仍維持在100美元/噸以上,價(jià)格下跌對(duì)非主流礦供給收縮的影響尚不顯著,預(yù)計(jì)6月份非主流礦方面將保持當(dāng)前高供應(yīng)狀態(tài)。

國(guó)產(chǎn)礦方面,在“基石計(jì)劃”政策引導(dǎo)和國(guó)內(nèi)需求保持高位的共同作用下,國(guó)產(chǎn)礦價(jià)格自低位回升。但受制于礦價(jià)相對(duì)低迷和粗鋼壓減政策帶來(lái)的市場(chǎng)對(duì)需求的擔(dān)憂,國(guó)產(chǎn)礦開(kāi)工率增速緩慢,目前已經(jīng)接近去年同期水平。國(guó)家統(tǒng)計(jì)局?jǐn)?shù)據(jù)顯示,4月份原礦石產(chǎn)量為7509.6萬(wàn)噸,環(huán)比下降13.1%。1月—4月份原礦石產(chǎn)量為31185.3萬(wàn)噸,同比下降5.70%。截至6月2日,全國(guó)266家礦山企業(yè)產(chǎn)能利用率為62.11%,較4月份提高1.2個(gè)百分點(diǎn),同比基本持平。當(dāng)前國(guó)內(nèi)需求維持高位且安全限產(chǎn)政策進(jìn)一步放松,預(yù)計(jì)6月份國(guó)產(chǎn)礦將延續(xù)5月份的高產(chǎn)量且國(guó)產(chǎn)礦供應(yīng)環(huán)比仍有增量空間。

主流礦方面,第二季度是澳大利亞力拓和巴西淡水河谷的季節(jié)性高發(fā)運(yùn)期,同時(shí)是澳大利亞必和必拓和FMG財(cái)年季末沖量期。綜合分析礦山年度目標(biāo)、第一季度產(chǎn)銷(xiāo)數(shù)據(jù)可知,4月、5月份澳大利亞、巴西鐵礦石發(fā)運(yùn)增量不及預(yù)期,其中巴西淡水河谷鐵礦石發(fā)運(yùn)量基本符合增長(zhǎng)預(yù)期,力拓鐵礦石發(fā)運(yùn)量逆周期下滑;澳大利亞必和必拓和FMG的鐵礦石發(fā)運(yùn)量與第一季度基本持平,其中FMG保持當(dāng)前發(fā)運(yùn)水平、完成財(cái)年發(fā)運(yùn)計(jì)劃的難度較低,必和必拓若要完成財(cái)年目標(biāo)中值,則其6月份的鐵礦石發(fā)運(yùn)量需要環(huán)比增加780萬(wàn)噸。

短期反彈后

礦價(jià)將回歸偏弱態(tài)勢(shì)

當(dāng)前由于原材料碳元素價(jià)格下跌幅度較大,長(zhǎng)流程鋼廠即期利潤(rùn)相對(duì)較好,部分鋼廠計(jì)劃復(fù)產(chǎn)或提前結(jié)束檢修,短期需求下滑速度有所放緩。中期來(lái)看,粗鋼平控政策將導(dǎo)致鐵礦石需求量顯著下降,遠(yuǎn)期需求仍較為悲觀。短期鋼廠盈利面階段性連續(xù)擴(kuò)大,鐵水產(chǎn)量維持高位,但鋼廠端維持低庫(kù)存結(jié)構(gòu),面對(duì)即將到來(lái)的需求淡季,鋼廠采購(gòu)態(tài)度趨于謹(jǐn)慎,更多采取按需補(bǔ)庫(kù)策略。

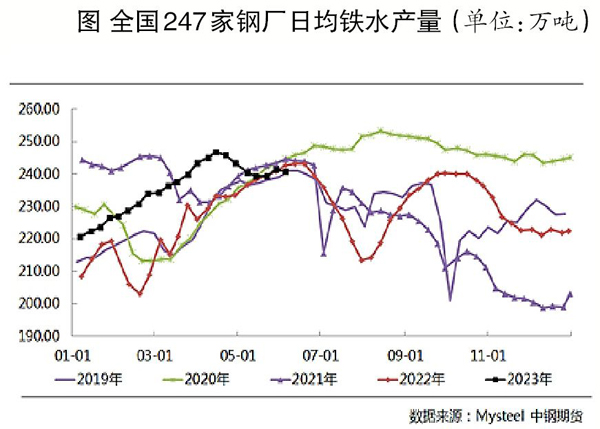

從目前房地產(chǎn)、基建等鋼鐵需求側(cè)環(huán)比數(shù)據(jù)來(lái)看,淡季終端需求邊際好轉(zhuǎn)概率較低,短期鐵礦石價(jià)格向上驅(qū)動(dòng)力偏弱。中期來(lái)看,粗鋼產(chǎn)量同比大幅增加,按平控基準(zhǔn)估算,后期鐵礦石需求同比將出現(xiàn)顯著下降。若考慮廢鋼供應(yīng)量回升對(duì)生鐵產(chǎn)量的替代作用,則鐵礦石需求下滑將更為顯著,利空遠(yuǎn)月需求。若該政策擴(kuò)大至全國(guó)范圍,則鐵礦石需求環(huán)比降幅同樣顯著。筆者預(yù)估,5月—12月份日均鐵水產(chǎn)量或下降至226.7萬(wàn)噸(鋼聯(lián)口徑)。截至6月1日,日均鐵水產(chǎn)量為240.81萬(wàn)噸,預(yù)計(jì)后市下降幅度為14.11萬(wàn)噸。

綜合來(lái)看,鐵礦石供應(yīng)端邊際改善且供應(yīng)量維持高位,6月份仍存在供給增量,供應(yīng)端支撐作用邊際減弱;需求端高位見(jiàn)頂后邊際減弱,受鋼廠即期利潤(rùn)偏高影響,短期需求韌性仍強(qiáng),但在終端需求偏弱、產(chǎn)業(yè)鏈估值重心下移、粗鋼平控政策預(yù)期的共同作用下,鐵礦石中期需求下滑的概率較大。6月份鐵礦石呈現(xiàn)供強(qiáng)需弱格局,供需關(guān)系將更為寬松。另外,鐵礦石自身價(jià)格面臨持續(xù)性管控壓力,也將限制鐵礦石價(jià)格反彈的高度。

在操作策略方面,當(dāng)前鐵礦石基本面偏強(qiáng),鐵水產(chǎn)量依然維持高位,疊加庫(kù)存維持相對(duì)低位及近期人民幣大幅貶值等因素,鐵礦石價(jià)格彈性較大。但基于鐵礦石中期供需結(jié)構(gòu)趨于寬松且短期需求高位見(jiàn)頂回落,向下驅(qū)動(dòng)力較強(qiáng),預(yù)計(jì)鐵礦石價(jià)格在短期反彈后仍將回歸偏弱態(tài)勢(shì)。筆者建議逢高賣(mài)出看漲期權(quán),維持看空地位。

《中國(guó)冶金報(bào)》(2023年06月08日 03版三版)