中國冶金報(bào) 中國鋼鐵新聞網(wǎng)

記者 徐可可 報(bào)道

“2021年,鋼鐵行業(yè)積極應(yīng)對(duì)國內(nèi)外需求形勢變化,努力克服原燃材料價(jià)格高位運(yùn)行困難、消化環(huán)保等成本大幅上升等因素,行業(yè)總體運(yùn)行態(tài)勢良好,為滿足下游行業(yè)用鋼需求和保障國民經(jīng)濟(jì)持續(xù)恢復(fù)做出了突出貢獻(xiàn)?!?月15日,新春伊始,中國冶金報(bào)社黨委書記、社長陳玉千通過線上視頻形式,對(duì)因疫情居家辦公的報(bào)社全體員工進(jìn)行了業(yè)務(wù)培訓(xùn),詳細(xì)分析了2021年鋼鐵行業(yè)運(yùn)行情況,并對(duì)2022年行業(yè)發(fā)展進(jìn)行了展望。這是報(bào)社促進(jìn)全體員工“進(jìn)一步加強(qiáng)專業(yè)知識(shí)學(xué)習(xí),爭做懂行的媒體人”的有力行動(dòng)。

陳玉千首先介紹了2021年鋼鐵行業(yè)運(yùn)行的幾個(gè)主要指標(biāo)。

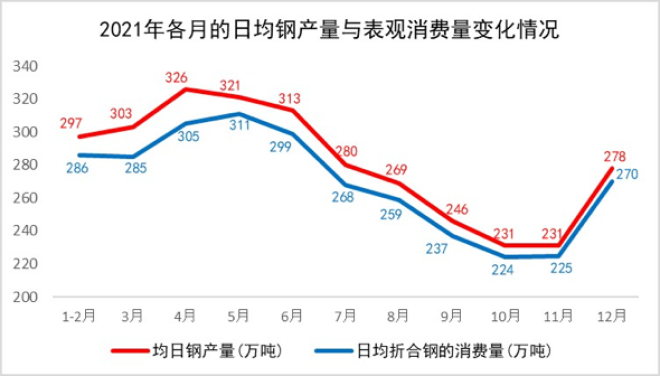

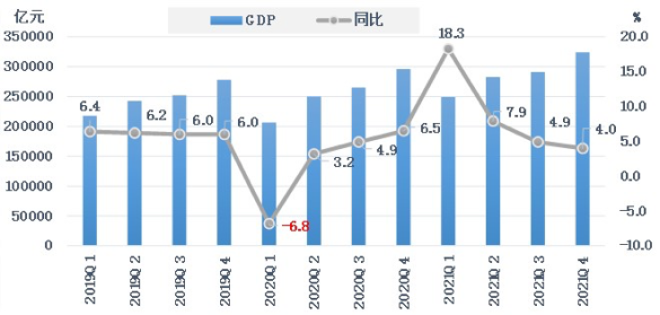

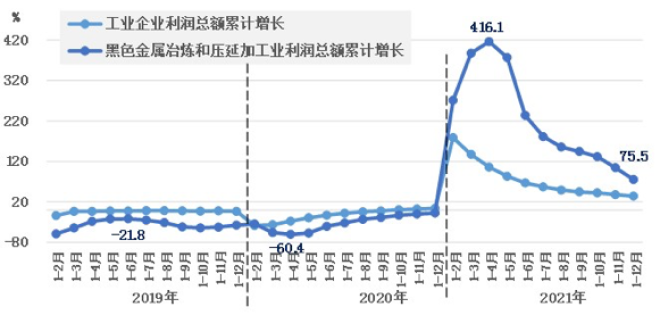

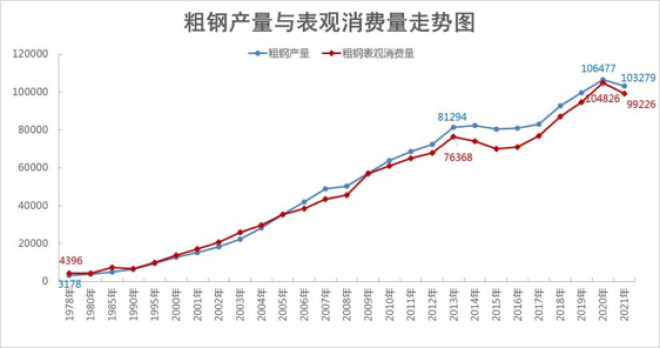

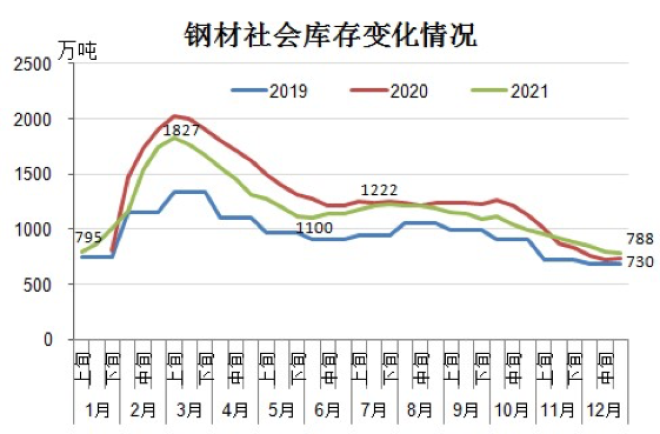

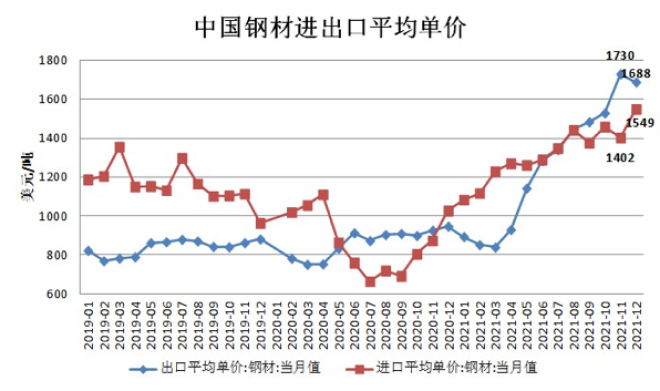

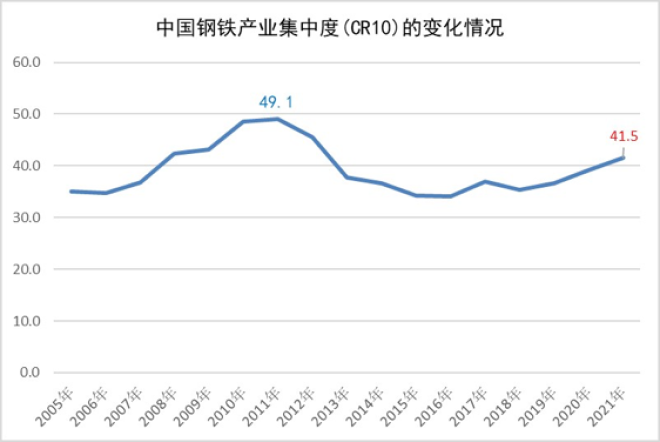

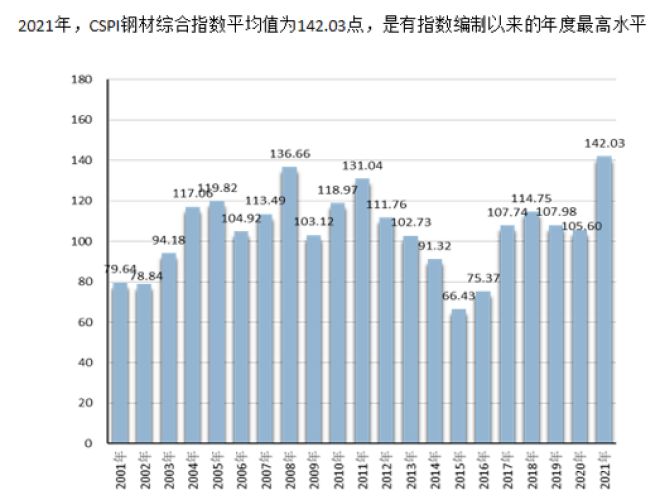

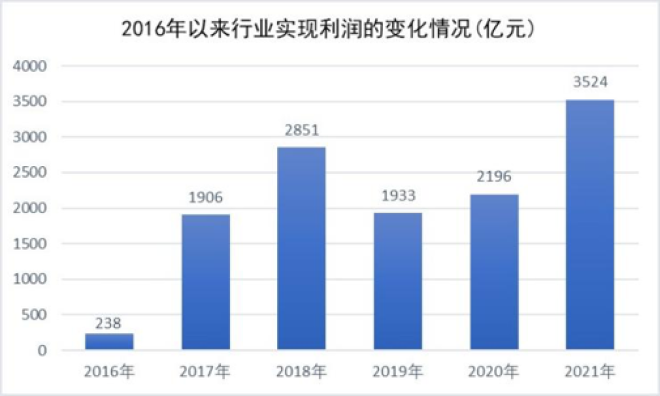

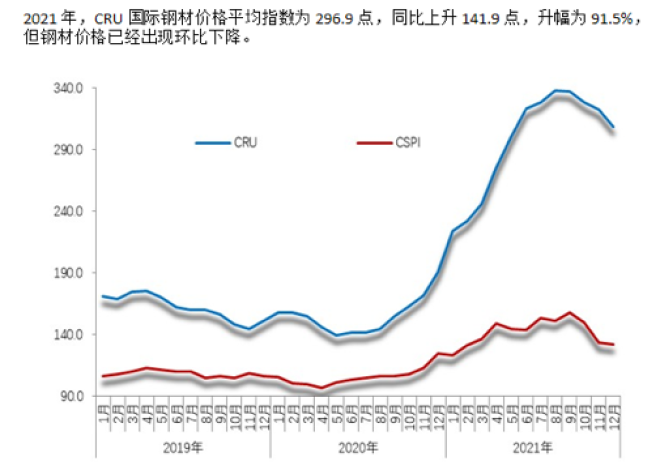

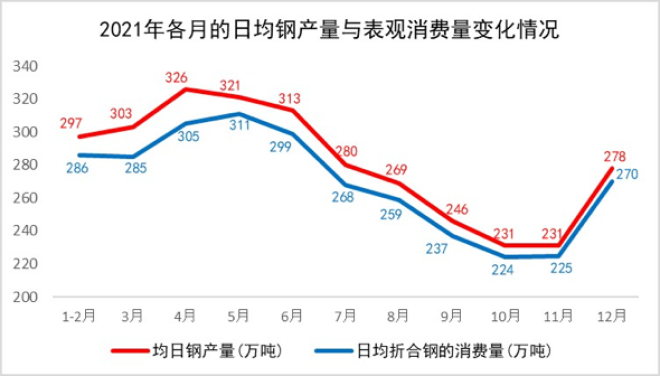

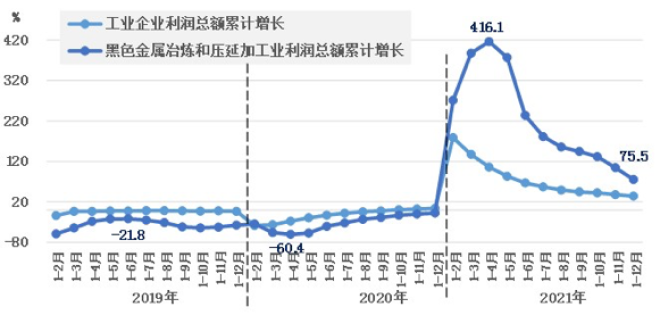

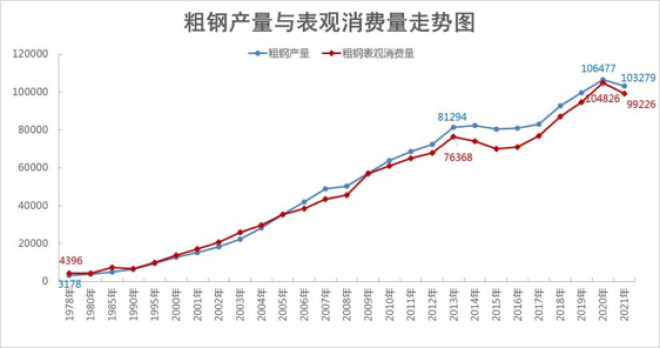

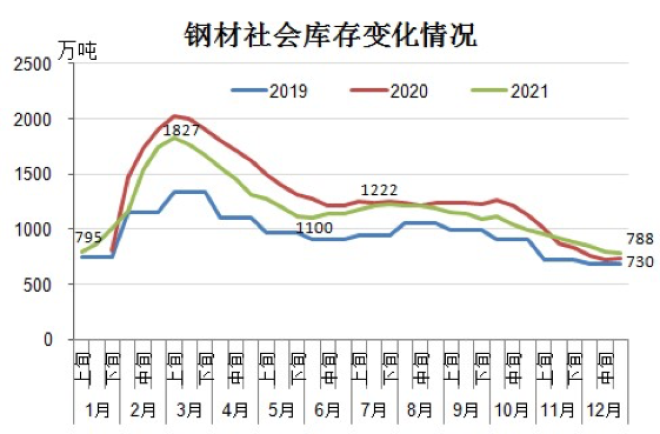

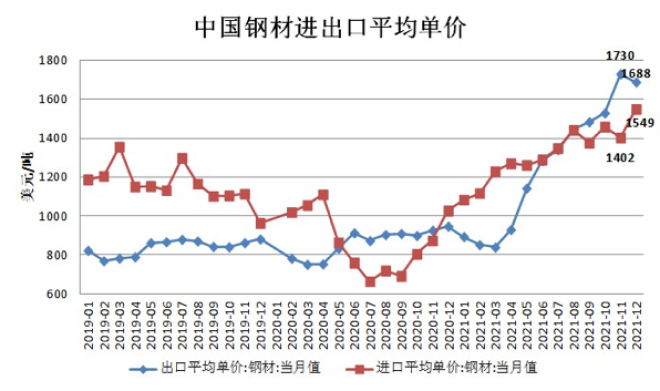

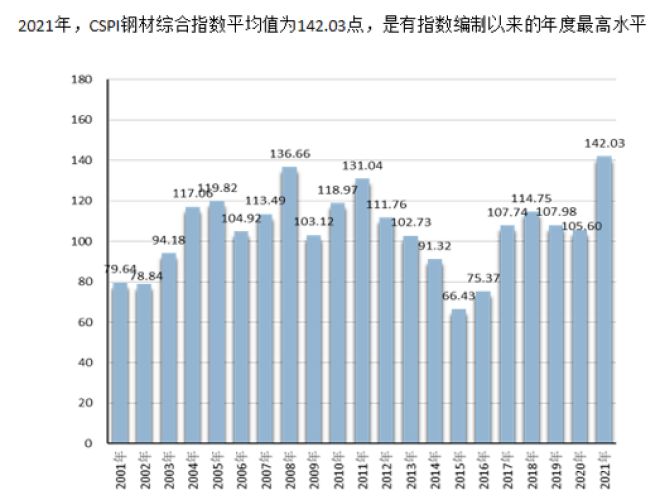

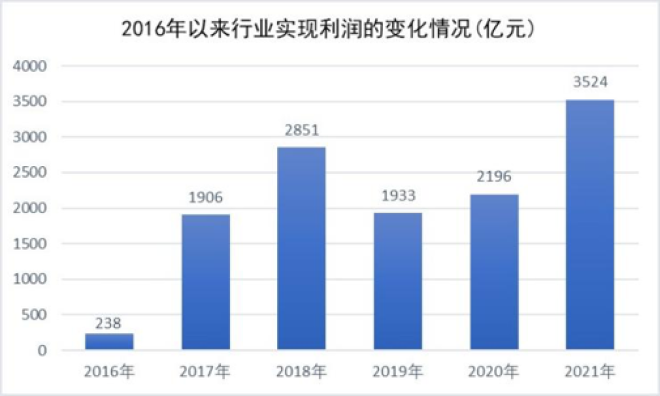

2021年,全國粗鋼產(chǎn)量10.33億噸,同比下降3.0%;全球粗鋼產(chǎn)量19.5億噸,中國占比52.9%。2021年,全國鋼材出口量6690萬噸,同比增長24.6%;鋼材進(jìn)口量1427萬噸,同比下降29.5%。2021年,全國粗鋼表觀消費(fèi)量9.92億噸,同比減少5578萬噸,降幅5.3%。2021年12月末,重點(diǎn)統(tǒng)計(jì)企業(yè)鋼材庫存1130萬噸,同比減少32萬噸,降幅為2.8%;全國主要鋼材市場五種鋼材(中板、冷軋薄板、熱軋薄板、線材和螺紋鋼)社會(huì)庫存量為776萬噸,同比增加46萬噸,增幅為6.3%。2021年,CSPI鋼材綜合指數(shù)平均值為142.03點(diǎn),同比增長32.93%。2021年末,螺紋鋼價(jià)格為4604元/噸(2020年為4236元/噸,2019年為3733元/噸);熱軋卷板價(jià)格為4823元(2020年為4663元/噸,2019年為3953元/噸)。2021年,我國累計(jì)進(jìn)口鐵礦石11.24億噸,同比下降3.9%,進(jìn)口均價(jià)高達(dá)164.3美元/噸。2021年12月末,全國進(jìn)口鐵礦石港口庫存量為1.56億噸,與2019年3月的前期高點(diǎn)1.47億噸相比,增加923萬噸。2021年12月末,巴西和西澳至青島的海運(yùn)費(fèi)分別為22.2美元/噸和8.8美元/噸,同比分別上漲38.0%和8.3%。2021年,重點(diǎn)統(tǒng)計(jì)鋼鐵企業(yè)營業(yè)收入69308億元,同比增長32.7%;利潤總額3524億元,同比增長59.7%;銷售利潤率5.1%,同比上漲0.9個(gè)百分點(diǎn);年末資產(chǎn)負(fù)債率為 60.80%。2021年,我國重點(diǎn)統(tǒng)計(jì)鋼企外排廢氣中二氧化硫排放總量同比下降21.15%,顆粒物排放總量同比下降15.16%,氮氧化物排放總量同比下降13.89%;噸鋼二氧化硫排放量同比下降21.01%,噸鋼顆粒物排放量同比下降13.71%,噸鋼氮氧化物排放量同比下降12.91%。

“縱觀2021年,中國鋼鐵行業(yè)運(yùn)行的整體特征可概括為‘減量提質(zhì)’,行業(yè)總體運(yùn)行符合政策導(dǎo)向與市場預(yù)期?!睂?duì)2021年鋼鐵行業(yè)整體運(yùn)行情況,陳玉千這樣總結(jié)道。

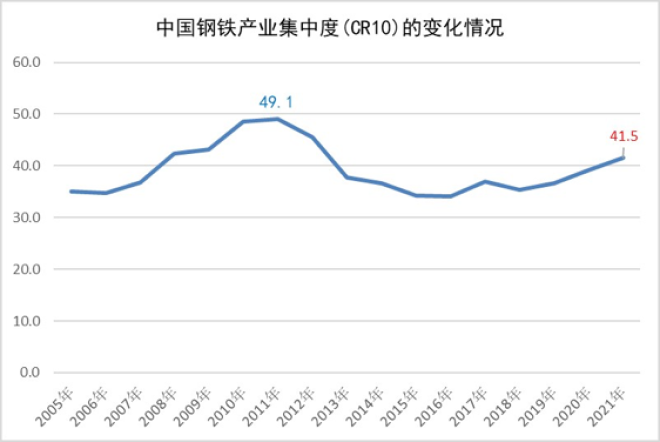

他從10個(gè)方面對(duì)“減量提質(zhì)”進(jìn)行了深入闡述:一是鋼鐵生產(chǎn)與需求總量有所回落,供需基本實(shí)現(xiàn)動(dòng)態(tài)均衡,實(shí)現(xiàn)了全年鋼產(chǎn)量壓減預(yù)期目標(biāo);二是鋼材庫存保持合理區(qū)間;三是鋼鐵產(chǎn)品進(jìn)出口政策調(diào)整,鋼鐵產(chǎn)品進(jìn)出口結(jié)構(gòu)得到優(yōu)化;四是國產(chǎn)鐵礦石產(chǎn)量和廢鋼使用量增加,資源安全基礎(chǔ)增強(qiáng);五是兼并重組取得新進(jìn)展,產(chǎn)業(yè)集中度上升;六是綠色發(fā)展持續(xù)推進(jìn);七是鋼鐵投資增速回歸常態(tài),高于制造業(yè)平均增速;八是原燃料價(jià)格高位大幅波動(dòng),鋼企成本及經(jīng)營穩(wěn)定性承壓巨大;九是鋼材價(jià)格沖高回落,整體水平高于上一年;十是行業(yè)實(shí)現(xiàn)利潤總額首次突破3000億元,達(dá)到3524億元,創(chuàng)歷史新高。

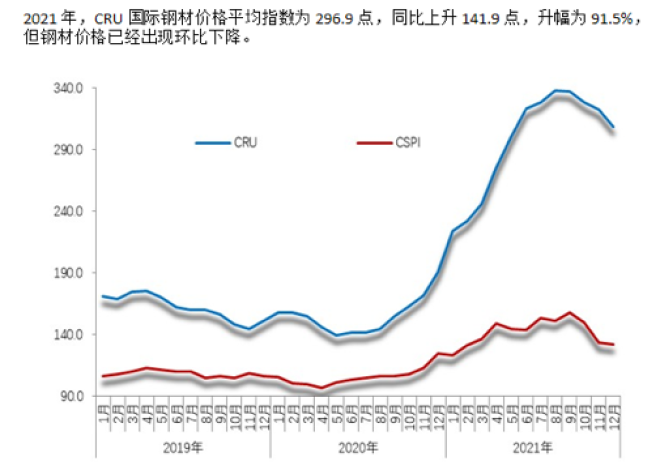

值得注意的是,從2021年鋼鐵行業(yè)整體運(yùn)行情況來看,行業(yè)發(fā)展要重點(diǎn)關(guān)注三個(gè)問題:一是如何以充分的產(chǎn)能適應(yīng)需求變化的彈性。2021年上半年,供需基本動(dòng)態(tài)均衡主要得益于鋼材市場旺盛的需求;下半年市場需求收縮,實(shí)現(xiàn)供需基本動(dòng)態(tài)均衡主要得益于政府部門采取的產(chǎn)能產(chǎn)量“雙控”措施。未來,市場需求變化的不確定性依然存在,保持供需基本動(dòng)態(tài)均衡關(guān)系到行業(yè)平穩(wěn)運(yùn)行,而解決這個(gè)問題的關(guān)鍵是堅(jiān)持法制化、市場化原則,既希望保持政策的連續(xù)性、穩(wěn)定性和政策措施的進(jìn)一步優(yōu)化,更需要加強(qiáng)行業(yè)加強(qiáng)自律,共同維護(hù)市場秩序,推動(dòng)鋼鐵行業(yè)高質(zhì)量發(fā)展。二是行業(yè)效益月度波動(dòng)較大。2021年,鋼材市場階段性需求的快速變化、原燃料價(jià)格超常規(guī)上漲并高位波動(dòng)、鋼材價(jià)格創(chuàng)紀(jì)錄的沖高及后期的明顯回落,以及產(chǎn)能利用率波動(dòng)帶來的工序間能源平衡失配、固定費(fèi)用攤薄等多重因素疊加導(dǎo)致的企業(yè)運(yùn)行成本升高,給鋼鐵行業(yè)的穩(wěn)定運(yùn)行造成了巨大沖擊,致使行業(yè)效益月度波動(dòng)較大。三是國際鋼產(chǎn)量增長明顯,國際鋼材市場價(jià)格已開始下行。2021年前11個(gè)月,除中國外,國際鐵、鋼產(chǎn)量同比增幅均超過10%。2021 年,CRU 國際鋼材價(jià)格平均指數(shù)為 296.9 點(diǎn),同比上升 141.9 點(diǎn),升幅為 91.5%,但鋼材價(jià)格已經(jīng)出現(xiàn)環(huán)比下降。

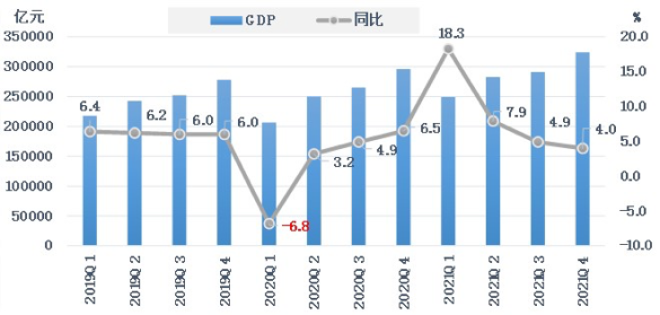

最后,陳玉千對(duì)2022年一季度鋼鐵行業(yè)發(fā)展進(jìn)行了展望,并提出建議。他從央行1月18日新聞發(fā)布會(huì)、國家發(fā)展改革委1月18日新聞發(fā)布會(huì)、財(cái)政部2022年專項(xiàng)債券發(fā)行等方面,對(duì)宏觀政策進(jìn)行了分析。他認(rèn)為,2022年,我國經(jīng)濟(jì)工作的重點(diǎn)是穩(wěn)增長,從各地公布的項(xiàng)目情況看,下游建筑行業(yè)對(duì)鋼材的需求有支撐;汽車、造船預(yù)計(jì)保持穩(wěn)定增長態(tài)勢,預(yù)計(jì)一季度鋼材需求環(huán)比將回升。2022年的鋼鐵限產(chǎn)方案尚未公布,從各地高爐啟動(dòng)情況來看,一季度粗鋼日產(chǎn)大概率將環(huán)比回升。

為此,陳玉千建議,2022年一季度下游鋼材需求回升,但可能難以匹配鋼鐵供給增加節(jié)奏,容易出現(xiàn)供需失衡,值得行業(yè)重點(diǎn)關(guān)注,需要加強(qiáng)行業(yè)自律。此外,2021年12月份以來,鐵礦石及廢鋼等鋼鐵生產(chǎn)用原燃料價(jià)格出現(xiàn)反彈走勢。后期,鋼鐵企業(yè)降本增效壓力進(jìn)一步加大,要合理控制原燃料采購節(jié)奏。

“干貨滿滿!收獲滿滿!”培訓(xùn)結(jié)束后,報(bào)社員工紛紛表示獲益很大,對(duì)鋼鐵行業(yè)的運(yùn)行情況有了更加深入的理解,對(duì)做好近期新聞報(bào)道有重要的指導(dǎo)意義。

自去年以來,中國冶金報(bào)社提出要人人爭做懂行的媒體人,進(jìn)行了一系列專業(yè)知識(shí)培訓(xùn),培養(yǎng)出專家型新聞人才。報(bào)社員工圍繞鋼鐵生產(chǎn)、消費(fèi)、進(jìn)出口、價(jià)格、效益、鐵礦石、廢鋼、綠色低碳、智慧制造等方面撰寫了多篇分析性文章,在業(yè)內(nèi)產(chǎn)生了極大影響。