【事件】

英國當?shù)貢r間4月24日,英美資源集團(AAL)發(fā)布聲明稱,已收到必和必拓(BHP)“主動提出的、不具約束力的、高度附帶條件的合并提議”。必和必拓報價310億英鎊。僅在一天后,英美資源就果斷拒絕這一提議,稱其嚴重低估了公司的價值及增長潛力。英國當?shù)貢r間5月13日,必和必拓二度報價,將收購價提升至340億英鎊,再遭英美資源拒絕。

英國當?shù)貢r間5月22日,必和必拓再提新報價386億英鎊,這是其在不到一個月內(nèi)第三次提出對英美資源的收購要約。雖依舊遭拒,但英美資源同意將提出收購要約的截止時間延后一周,至當?shù)貢r間5月29日。英美資源集團董事長斯圖爾特·錢伯斯(Stuart Chambers)表示:“董事會仔細考慮了必和必拓的最新提案,認為該提案不符合英美資源集團股東的價值預(yù)期,并一致拒絕了該提案。特別是,它沒有緩解董事會對結(jié)構(gòu)的擔憂,有可能使英美資源集團的股東不同程度地遭受重大價值流失?!边@筆交易因資金規(guī)模巨大,且將締造一家全球銅業(yè)巨頭,被媒體普遍稱為全球礦業(yè)的“世紀大收購”。

【深度】

收購英美資源,必和必拓有幾成勝算?

本報記者 樊三彩

近1個多月來,必和必拓與英美資源的收購大戲持續(xù)上演,引發(fā)行業(yè)廣泛關(guān)注。

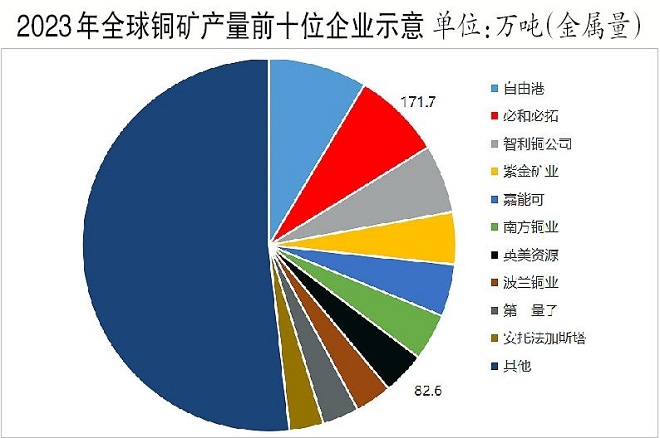

事件的主角均是全球礦業(yè)巨頭,必和必拓與英美資源在2024年全球50大礦業(yè)公司中分列第1位和第13位,其中銅礦產(chǎn)量分居世界第3位和第9位。如兩家公司合并,無疑將對全球礦業(yè)市場產(chǎn)生深遠影響,也因此被稱為史上最大規(guī)模的礦業(yè)并購。

[背景小貼士

作為全球最大的礦業(yè)公司,必和必拓總部位于澳大利亞墨爾本。2001年6月,必和必拓由BHP與Billiton公司合并而來。其中,BHP于1885年在墨爾本成立;Billiton于1860年成立,迄今超過160年的歷史。必和必拓股票在澳大利亞、倫敦和紐約的股票交易所上市,2003—2004財年,必和必拓總收入達340.87億澳元,總市值1363.5億澳元,成為全球第一大礦業(yè)集團公司,之后常年壟斷MINING.COM全球礦業(yè)上市公司排名首位位置。2023年底,該公司的市值為1741億美元(未計算其SOUTH 32的市值),同比上升12.5%,比第二名力拓(RIO TINTO)公司的市值高出近470億美元。

而作為傳統(tǒng)國際礦業(yè)巨頭之一,英美資源的歷史可追溯至1917年在南非約翰內(nèi)斯堡成立的南非英美公司,迄今已有107年的歷史。南非英美公司于1999年與Minorco公司合并后,同年在英國上市并使用英美資源名稱至今。英美資源在2023年底的MINING.COM全球礦業(yè)上市公司排名中,以304億美元市值(同比下降41.0%)居第13位。]

三度被拒后成功仍有望

“收購成功的概率很大?!痹谟⒚蕾Y源“再三”拒絕來自必和必拓的收購要約后,一位長期關(guān)注國際礦業(yè)動態(tài)的專家仍對此次世紀大收購持樂觀態(tài)度。

收購要約被拒,除價格“毫無吸引力”外,另一原因在于,必和必拓的整合條件保留了要求英美資源在正式收購前,必須分拆其英美鉑業(yè)(ANGLO AMERICAN PLATINUM)和昆巴鐵礦(KUMBA IRON ORE)的全部股份。作為唯一一家同時擁有鉑金和鉆石業(yè)務(wù)的全球大型礦企,英美資源南非業(yè)務(wù)的競爭優(yōu)勢反倒成了“麻煩”,“進退維谷”的尷尬局面有可能導致股東利益受損。這也使得英美資源的股東無法獲得其關(guān)鍵優(yōu)質(zhì)資產(chǎn)可能帶來的最大收益,導致必和必拓連續(xù)3次被拒之門外。

至于業(yè)內(nèi)對此次收購依然持樂觀態(tài)度的原因,從收購方來講,有消息人士表示,必和必拓將堅持其最新收購要約提議的結(jié)構(gòu)和價值,并在第四次報價前逐項了解英美資源的擔憂,以說服其相信交易的價值。

從目標公司來看,英美資源同意將提出收購要約的截止時間延后一周,“展現(xiàn)了態(tài)度松動的跡象,表明當前博弈的焦點主要是溢價問題”。也有專家指出,“初次報價溢價已達30%以上,拒絕或許只是談判策略問題。”5月14日,英美資源宣布了自公司成立107年來最大的業(yè)務(wù)調(diào)整計劃,剝離或出售旗下包括鉆石、鉑金和煤炭等板塊業(yè)務(wù),并計劃調(diào)整其鎳資產(chǎn)業(yè)務(wù)。“其目的很明確,就是通過業(yè)務(wù)剝離,提高其銅、鐵礦石等核心業(yè)務(wù)的凈值。”中國五礦研究院首席研究員左更分析認為,此舉意在提高其市場估值。

反觀必和必拓的收購價,從每股25.08英鎊(總價值311億英鎊,折合391億美元)、27.53英鎊(總價值340億英鎊,折合427億美元)一路上漲至每股29.34英鎊(總價值386億英鎊,折合491.8億美元),“誠意”可見一斑。“在這種關(guān)鍵時刻,誰不想賣個好價錢呢?”專家指出,當前收購價雖上漲不少,但距離摩根大通的評估價(每股32英磅,總價值約395億英鎊、503億美元)還有一段距離,距離英美資源的心理預(yù)期也存在較大差距。

“根據(jù)數(shù)據(jù)分析,如果必和必拓將收購英美資源的報價提高至500億美元~520億美元之間,這一歷史最高礦業(yè)收購計劃或可達成。答案將在5月末的第四次報價中揭曉?!弊蟾硎?。

并購背后的“擴銅+安全+低碳”動因

世界第一收購世界第十三,這場來勢洶洶的“世紀大收購”,因何而起?英美資源緣何被“盯”上?細究之,一切都有跡可循。

2023年,受鉆石和鉑系金屬價格下跌、運營管理不善等因素影響,英美資源集團實現(xiàn)營收306.52億美元,同比下降12.72%;實現(xiàn)凈利潤2.83億美元,同比下跌93.73%。尤其銷售利潤率不到1%,自由現(xiàn)金流為-13.85億美元?!笆軅钡挠⒚蕾Y源,吸引了正著力“擴銅”的必和必拓。近年來,必和必拓逐步剝離煤礦等資源,將重點放在銅礦等有色金屬上。2023年,必和必拓銅、鎳業(yè)務(wù)收入占總營收的32.9%。

除企業(yè)層面原因外,低碳轉(zhuǎn)型等大環(huán)境的影響不容忽視。在中國有色金屬工業(yè)協(xié)會重金屬部主任、銅業(yè)分會秘書長段紹甫看來,當前,在地緣政治、國際復(fù)雜形勢等因素驅(qū)動下,各國礦企在關(guān)鍵礦產(chǎn)資源領(lǐng)域的并購趨勢明顯。這種趨勢,一方面是確保本國礦產(chǎn)供應(yīng)鏈的安全,另一方面則是順應(yīng)當前低碳轉(zhuǎn)型、能源結(jié)構(gòu)調(diào)整的大趨勢。

必和必拓此次收購涉及的銅、鎳資源是對綠色低碳轉(zhuǎn)型至關(guān)重要的礦產(chǎn)資源,已被歐盟、澳大利亞等列為關(guān)鍵礦產(chǎn)?!半S著風電、光電、新能源汽車等綠色產(chǎn)業(yè)發(fā)展,銅因優(yōu)異的導電、熱傳導等性能愈加受到青睞,鎳在新能源電池領(lǐng)域的應(yīng)用比例越來越高等,這兩項金屬未來的消費量將增加?!倍谓B甫表示,從全球范圍來講,銅資源目前保持供需緊平衡狀態(tài),未來大概率面臨短缺;而鎳資源高度集中在澳大利亞、印尼、菲律賓等國家,雖然供給量在上升,但受海運中斷、貿(mào)易摩擦等突發(fā)事件影響較大,存在中斷風險。

“目前,英美資源擁有全球重要的兩個銅礦——智利Los Bronces(洛斯布朗西斯,占股50.1%)和Collahuasi(科亞西瓦,占股44%),還有秘魯Quellaveco銅礦(克拉維科,占股60%),未來有很強的發(fā)展?jié)摿Γ彩亲钗睾捅赝氐膬?yōu)質(zhì)資產(chǎn)?!倍谓B甫告訴《中國冶金報》記者。

全股票收購的“玄機”

到目前為止,第三次收購要約的報價已經(jīng)達到491.8億美元的“天價”。但須注意,必和必拓采用了全股票收購的方式。業(yè)內(nèi)專家表示,相較于現(xiàn)金收購而言,這無疑是一種更明智的做法。

根據(jù)5月22日必和必拓最新提案的條款,股東每持有1股英美資源股份,可置換0.8860股必和必拓股份,以及英美鉑業(yè)和昆巴鐵礦的普通股。換股后,必和必拓將實現(xiàn)對英美資源的絕對控股,英美資源也將退市。不過,從第一次報價的每1股英美資源股置換0.7097股必和必拓股份到現(xiàn)在可置換0.8860股,對英美資源而言,股票的置換比例已經(jīng)大幅提高,獲得了高溢價。

所謂全股票交易方式,是指一家公司通過發(fā)行新股票或者使用現(xiàn)有股票來換取另一家公司的全部股權(quán),從而實現(xiàn)對目標公司的控制。相較于現(xiàn)金收購,全股票交易收購方無需支付大量現(xiàn)金,可以保持現(xiàn)金流的穩(wěn)定,且股票交換可能被視為免稅交易,對于交易雙方具有一定的稅收優(yōu)勢。同時,全股票交易可以根據(jù)市場情況調(diào)整發(fā)行價格和數(shù)量,具有較高的靈活性。

“采用全股票收購方式或是屢屢被拒的的重要原因。”業(yè)內(nèi)專家表示,全股票收購因涉及股票置換、對未來增長的預(yù)期、對股東及債權(quán)人的保護等,存在更多不確定性。

在二度拒絕收購要約后,英美資源在官網(wǎng)聲明稱:“按當前市值計算,英美鉑業(yè)和昆巴鐵礦的股權(quán)價值約150億美元,占擬議總對價的34%。這筆可觀的股票給作為提案一部分的交付價值帶來了很大的不確定性。此外,必和必拓要求將其作為收購英美資源集團的一部分,將需要進行與分拆相關(guān)的額外批準。”這意味著,由于實現(xiàn)全股票收購需提前分拆南非兩家公司,而這兩家公司還將繼續(xù)在南非約翰內(nèi)斯堡交易所上市,因而面臨剝離后股票下行的風險。為避免相關(guān)股東權(quán)益受損,此次交易將面臨更嚴格、時間更長的審批流程,執(zhí)行難度加大。同時,對債權(quán)人特別是目標公司債權(quán)人的保護也十分必要。

即使收購方案最終獲得通過,也將面臨交易費、印花稅、證券市場手續(xù)變更等問題。

以如此大規(guī)模資本金“拿下”英美資源,對必和必拓而言是否劃算?業(yè)內(nèi)專家認為,鑒于對銅等資產(chǎn)的良好預(yù)期,以及通過內(nèi)部整合融合、管理升級實現(xiàn)降本增效,回本和盈利是大概率事件。

【觀察】

全球礦業(yè)并購的四大趨勢

左更

必和必拓收購英美資源,無論成敗,都將在極大程度上對全球礦業(yè)行業(yè)布局構(gòu)成巨大沖擊,并由此影響未來全球礦業(yè)的發(fā)展趨勢。筆者認為,未來全球礦業(yè)并購將面臨以下四大趨勢。 全球礦企格局將

趨勢1:逐漸由多元化轉(zhuǎn)向?qū)I(yè)化

幾年來,隨著全球能源轉(zhuǎn)型步伐的加快,以嘉能可為代表的國際礦業(yè)巨頭提出了“轉(zhuǎn)型金屬”的概念,銅、鋰、鎳、鈷等新能源領(lǐng)域應(yīng)用較多的金屬市場行情異?;鸨1睾捅赝?、力拓等國際礦業(yè)公司紛紛做出企業(yè)戰(zhàn)略調(diào)整,加大相關(guān)資源獲取力度,搶占市場競爭有利位置,以適應(yīng)能源轉(zhuǎn)型的需要。

作為全球最大的礦企,必和必拓近年來不斷加快調(diào)整優(yōu)化資產(chǎn)組合,把關(guān)乎能源轉(zhuǎn)型、綠色低碳冶金和可持續(xù)農(nóng)業(yè)糧食發(fā)展的礦產(chǎn)資源作為“面向未來”的重點資產(chǎn)予以培養(yǎng),同時,戰(zhàn)略性割舍與能源轉(zhuǎn)型關(guān)系較小的其他資產(chǎn)。如2021年,必和必拓徹底退出油氣業(yè)務(wù);2022年,時隔11年后重啟大型并購交易,瞄準對清潔能源轉(zhuǎn)型至關(guān)重要的銅、鎳等資產(chǎn);2023年5月,以64.4億美元完成對澳大利亞銅和黃金生產(chǎn)商OZ Minerals的收購,達成澳大利亞近11年來最大的礦權(quán)交易。通過資產(chǎn)調(diào)整,必和必拓核心資源升值較快,鞏固和增強了其作為全球礦業(yè)公司的“頭牌”位置,避免了低效資產(chǎn)對公司的拖累,股票市值實現(xiàn)持續(xù)增長。

反觀英美資源,作為全球大型多元化礦業(yè)集團,其業(yè)務(wù)覆蓋黑色金屬、有色金屬、貴金屬以及其他大宗礦產(chǎn)品,資源遍及非洲、歐洲、南北美洲、大洋洲和亞洲。2023年,英美資源營業(yè)收入占比中,鐵礦石占23.3%,銅產(chǎn)品占22.5%,鉑金產(chǎn)品占16%,鉆石占13.9%,煉焦煤占12.8%,其他為鎳、錳、煤炭等資源。在全球新冠疫情超預(yù)期持續(xù)及其他突發(fā)事件的影響下,英美資源曾在2021年創(chuàng)下營業(yè)收入415.5億美元、歸母凈利潤85.6億美元的峰值,全球礦業(yè)上市公司排名一度達到第6位。之后,由于鉆石、鉑金價格暴跌及南非運輸問題沖擊鐵礦石業(yè)務(wù)等,該公司盈利能力大幅下滑,2023年上述兩項指標已分別降至306.2億美元、2.83億美元,兩年累計跌幅分別高達26.3%、96.7%。同期,英美資源的營業(yè)成本則由2021年的239.6億美元上升至2023年的267.5億美元。為此,英美資源的股價從2022年4月的65.2美元/股的峰值一路下降至2023年底20.5美元/股的低點。2024年初以來,其股價雖有反彈,但在必和必拓第一次報價前也只有26.6美元/股,僅為其峰值股價的四成。

不難發(fā)現(xiàn),必和必拓的成功在于由多元化經(jīng)營向?qū)I(yè)化經(jīng)營的成功過渡,必和必拓在收購要約中的必要條件(要求英美剝離部分資產(chǎn)業(yè)務(wù))更是體現(xiàn)了其聚焦提升核心資產(chǎn)能力的戰(zhàn)略決心。英美資源的失敗則在于多元化經(jīng)營模式下核心資源競爭力不夠。未來,全球礦企發(fā)展或?qū)⒋蟾怕蕠@能源轉(zhuǎn)型,逐漸由多元化向?qū)I(yè)化過渡。

趨勢2:礦業(yè)巨頭更加青睞獲取現(xiàn)有資源而非綠地開發(fā)項目

必和必拓收購英美資源的消息一經(jīng)披露,立即引起軒然大波。絕大多數(shù)媒體和分析機構(gòu)均認為必和必拓此舉在于獲取英美資源的在手銅資源,從而使其躍居全球銅礦第一生產(chǎn)商位置。誠然,根據(jù)世界金屬統(tǒng)計局(WBMS)數(shù)據(jù),2023年,全球銅礦產(chǎn)量為2236.41萬噸,較2022年增長3.42%。其中,必和必拓以171.7萬噸產(chǎn)量居第2位,英美資源則以82.6萬噸居第7位。如果交易成功,必和必拓的銅礦產(chǎn)量將超過250萬噸,全球占比接近11.4%,九分天下有其一,成為銅礦企業(yè)中絕對的巨無霸。同時,根據(jù)目前兩家企業(yè)現(xiàn)有銅礦資源分析,如果并購成功,必和必拓將坐擁Escondida、Pampa Norte、Antamina、Spence、Copper South Australia、Collahuasi、Los Bronces、El Soldado、Lo Barnechea、Quellaveco等在產(chǎn)世界級銅礦。資源在手的情況下,必和必拓完全有能力通過控制產(chǎn)量獲取市場交易中的最大利益。

深層次考慮,近年來,全球幾乎沒有高品位世界級金屬資源礦被發(fā)現(xiàn),即便被發(fā)現(xiàn),其地理位置及周邊設(shè)施也無法支撐資源的有效開發(fā)。巨大的基礎(chǔ)設(shè)施投入抬高了全球金屬礦產(chǎn)資源的生產(chǎn)成本,增加了資源開發(fā)的不確定性。在此情況下,對于礦業(yè)公司而言,尤其是對必和必拓這樣的礦業(yè)巨頭而言,獲取在產(chǎn)資源一定比新建綠地資源項目更穩(wěn)妥、更高效,更能形成資源戰(zhàn)略儲備,更能持續(xù)控制市場,形成長期客觀的經(jīng)濟效益。

綜合來看,未來全球礦業(yè)資源的競爭將日趨“白熱化”。以必和必拓為代表的國際礦業(yè)巨頭將更加青睞在產(chǎn)資源的爭奪,如果再結(jié)合力拓多年來在西芒杜鐵礦上的“猶豫不前”,可以預(yù)計,未來國際礦業(yè)“資源勘探—礦山建設(shè)-資源開發(fā)—可持續(xù)市場”的“長流程”資源獲取方式或?qū)⑾颉百Y本運作—股權(quán)購買—資源獲取”的“短流程”轉(zhuǎn)變。其中,資本的力量舉足輕重。

趨勢3:金融資本對礦產(chǎn)資源爭奪的影響 將越來越大

人類創(chuàng)造金融行業(yè),目的是有效保護實體經(jīng)濟。水能載舟,亦能覆舟。如果放任金融的發(fā)展,勢必形成巨大的泡沫,嚴重干擾乃至阻滯、顛覆實體經(jīng)濟的運行和發(fā)展。普氏鐵礦石價格指數(shù)長期居高不下、2023年倫敦金屬交易所鎳逼空事件、近期美國COMEX銅逼空事件,均是金融資本操控的結(jié)果。

縱觀國際礦業(yè)巨頭,無一不存在著控股、參股的金融資本“幕后黑手”。一定程度上,金融資本真正掌握著全球礦產(chǎn)資源產(chǎn)業(yè)鏈的控制權(quán)。此次必和必拓并購英美資源,表面看起來是一家澳大利亞礦企對一家英國礦業(yè)公司的并購,實際則反映了資本對優(yōu)質(zhì)礦業(yè)企業(yè)和優(yōu)質(zhì)礦產(chǎn)資源的青睞。對兩家公司的股權(quán)分析結(jié)果顯示,必和必拓的主要股東包括貝萊德集團(BlackRock Group)、花旗集團(Citigroup)、道富銀行(State Street Corp)、先鋒領(lǐng)航集團(Vanguard Group)等資本;而英美資源主要股東除了南非的公共投資公司(Public Investment Corporation)等股東外,美國的貝萊德集團(BlackRock Group)、先鋒領(lǐng)航集團(Vanguard Group)、威靈頓管理公司(Wellington Management Co.)等也在其中。如果此次并購成功,金融資本,特別是來自美國的資本,對全球優(yōu)質(zhì)礦產(chǎn)資源的控制力更強,其對全球金屬礦產(chǎn)資源價格的操控能力也將顯著提升。

毋庸置疑,金融資本在未來礦產(chǎn)資源爭奪中的影響力將愈發(fā)突出,對全球礦業(yè)的影響力也將持續(xù)加大。

趨勢4:中國需求將依然是國際礦業(yè)巨頭的主攻方向

當前,中國每年對金屬礦產(chǎn)品的消費量占據(jù)了全球的半壁江山,中國需求已成為全球礦業(yè)公司的主攻方向。必和必拓、力拓、淡水河谷等礦業(yè)巨頭近年來始終將“感謝中國的經(jīng)濟發(fā)展”作為其年報的開場語。

若此次收購成功,必和必拓在鐵礦石方面的年產(chǎn)量將達到乃至超過3.1億噸,拉近其與淡水河谷、力拓之間的差距,進一步穩(wěn)固全球第三大鐵礦石生產(chǎn)商的地位;銅礦方面,必和必拓將一躍成為全球最大的銅礦生產(chǎn)公司;煉焦煤方面,合并2023年必和必拓和英美資源的煉焦煤產(chǎn)量,4500萬噸的規(guī)模足以使必和必拓成為全球最主要、最重要的優(yōu)質(zhì)煉焦煤生產(chǎn)商之一;鉀肥方面,隨著必和必拓、英美資源當前在建的加拿大Jansen鉀肥項目、英國Woodsmith雜鹵石礦等項目的建成投產(chǎn),必和必拓未來在鉀肥市場的競爭能力將顯著提高。屆時,必和必拓在中國的年度業(yè)務(wù)收入或超過420億美元,其在中國市場的影響力和地位也將隨之提升。

預(yù)計未來,中國對礦產(chǎn)資源,特別是戰(zhàn)略性關(guān)鍵礦產(chǎn)資源的需求還將保持長期高位運行,中國需求將越來越成為全球礦業(yè)公司戰(zhàn)略調(diào)整的關(guān)注核心。

【熱議】

當前是否為礦產(chǎn)并購的好時機?

樊三彩

21世紀以來,中國至少有兩次處于礦業(yè)資產(chǎn)最佳收購期,一次是2008年—2009年的金融危機時期,還有一次是2015年,國際大宗商品價格下跌,礦業(yè)及相關(guān)行業(yè)業(yè)績低迷,連必和必拓、力拓等一批行業(yè)巨頭也紛紛拋售資產(chǎn)。在此期間進行了跨周期并購的企業(yè),如中鋁成功入股力拓,華菱鋼鐵集團(現(xiàn)湖南鋼鐵集團)收購FMG股權(quán)等,都享受到了巨大的跨周期紅利。

那么,當前是否為礦產(chǎn)并購的最佳時機?一般而言,大規(guī)模并購都發(fā)生在經(jīng)濟蕭條時期,這是當下與此前相似的地方。但不同的是,在前兩個階段,礦業(yè)不振是普遍現(xiàn)象,而當前,英美資源“招致”收購是自身的問題,或者說單個業(yè)務(wù)單元的問題。近兩年變幻莫測的國際環(huán)境,讓礦產(chǎn)資源特別是銅、鋰、鎳等關(guān)鍵礦產(chǎn)資源的重要性被極大凸顯,礦業(yè)整體效益可觀。此時,如果“激進”推進礦業(yè)并購,可能要出極高的價格,性價比不高。尤其對經(jīng)營效益不佳的鋼鐵行業(yè)而言,推動大規(guī)模并購可能面臨較大的風險。

當然,也不排除以下三點思路。一是關(guān)注企業(yè)生產(chǎn)經(jīng)營需要的礦產(chǎn)資源,在時機與價格合適時果斷“抄底”;二是“造不如買”,開展海外并購時或許可以優(yōu)先考慮在產(chǎn)礦產(chǎn),但須特別注意政治因素、可能面臨的法律風險等,綜合判斷、審慎決策;三是國內(nèi)有實力開展如此大規(guī)模并購的上市公司寥寥,提醒我們應(yīng)著力做強做優(yōu)上市公司,做好市值管理,加速提高資本市場運作能力。

【視點】

“世紀大收購”對中國企業(yè)有何啟示?

左更

筆者認為,必和必拓對英美資源發(fā)起收購一事,給中國礦業(yè)公司至少帶來以下幾點啟示。

首先,金融必須服務(wù)于實體,嚴控金融資本對實體經(jīng)濟的炒作。金融資本必須得到足夠的“敬畏”,這就要求我們加強對規(guī)則的認真研究,并制定針對性的政策、措施及方案?,F(xiàn)代金融理論由西方發(fā)達國家提出并熟練運用多年,多次成為針對新興市場和發(fā)展中國家的“大殺器”,而我國則處于初期發(fā)展階段,創(chuàng)新性、顛覆性的理論成果不多。大國競爭、極端地緣事件更可能給全球貨幣金融體系帶來巨大乃至顛覆性的沖擊。因此,必須專班研究、創(chuàng)造性地提出市場理論和相關(guān)“游戲規(guī)則”,充分用好金融、經(jīng)濟人才,吸引外部資本參與并逐漸謀求市場主導地位。

其次,實施專項經(jīng)營,打造行業(yè)全產(chǎn)業(yè)鏈“領(lǐng)頭羊”。此前,盲目追求經(jīng)濟指標的“短視”行為造成我國金屬礦產(chǎn)資源領(lǐng)域“領(lǐng)頭羊”缺失,無法形成市場競爭的有效合力,導致國際商品市場話語權(quán)旁落。近幾年,我國已在煤炭、稀土等行業(yè)的整合方面取得了一些成績,未來必須盡快加大戰(zhàn)略性礦產(chǎn)資源行業(yè)整合力度,培養(yǎng)行業(yè)產(chǎn)業(yè)鏈的“領(lǐng)頭羊”。同時,通過制定周密的長期資源戰(zhàn)略,培養(yǎng)其保供穩(wěn)價的綜合能力,助其擔負起我國戰(zhàn)略性金屬礦產(chǎn)資源行業(yè)主力軍與國家隊的重要使命。

最后,謀定長遠,推動我國戰(zhàn)略性礦產(chǎn)資源可控、能控、長控。當前,資源日益成為國家間競合的利器與籌碼,而非只是創(chuàng)利增收的手段??v觀全球,沒有任何一個國家或經(jīng)濟體可以完全依賴資源出口進入發(fā)達經(jīng)濟體序列,也沒有任何一個國家可以完全依賴自身資源實現(xiàn)經(jīng)濟快速增長。因此,我們必須以更加長遠的資源競爭視野,從國家安全的角度出發(fā),盡快建立我國戰(zhàn)略性金屬礦產(chǎn)資源發(fā)展規(guī)劃,加大國內(nèi)資源找礦力度。同時,我們還須積極參與共建“一帶一路”建設(shè),實現(xiàn)互惠互利、共贏發(fā)展;鼓勵海外權(quán)益礦企業(yè)抱團取暖、形成合力,加強在手礦權(quán)資源開發(fā)等,努力實現(xiàn)我國戰(zhàn)略性礦產(chǎn)資源的可控、能控、長控。