尹心

2020年,新冠肺炎疫情在全球的進(jìn)程主導(dǎo)著鋅價(jià)的走勢(shì)。隨著全球央行天量資金的“放水?!焙椭袊?guó)強(qiáng)勁的需求拉動(dòng),鋅價(jià)在2020年3月份探底后持續(xù)強(qiáng)勢(shì)反彈至年末,完成了華麗的“V”形反轉(zhuǎn)。展望2021年,鋅價(jià)或?qū)⒃跇酚^情緒的提振和全球鋅礦緩慢復(fù)蘇影響下,走出先揚(yáng)后抑的行情。

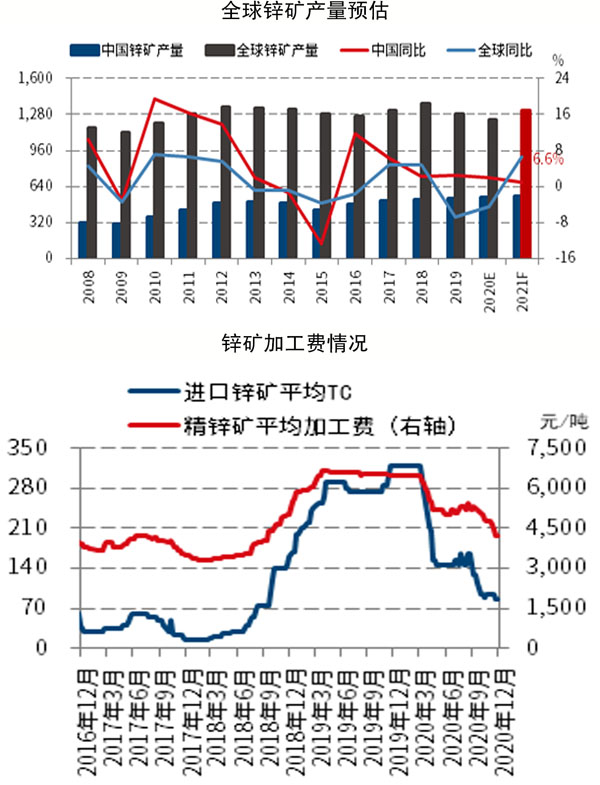

2021年,海外礦山將集中復(fù)蘇,為供應(yīng)帶來壓力。伴隨海外復(fù)工復(fù)產(chǎn)進(jìn)程,以及新冠肺炎疫苗帶來的良好預(yù)期,原先在2020年推遲的新增項(xiàng)目需求將于2021年相繼釋放。根據(jù)海外礦山項(xiàng)目統(tǒng)計(jì),預(yù)計(jì)2021年部分中型產(chǎn)能項(xiàng)目被擠出市場(chǎng),產(chǎn)能再度集中于大型項(xiàng)目,主要增量來自于Gamsberg鋅礦、世紀(jì)鋅礦和Rampura Agucha礦,預(yù)計(jì)2021年新增產(chǎn)能釋放量在40萬噸左右。而國(guó)內(nèi)鋅礦增量來自于舊礦復(fù)產(chǎn),國(guó)內(nèi)礦增量在25萬噸左右。不過,海外疫情在短期內(nèi)仍然嚴(yán)峻,預(yù)計(jì)2021年上半年鋅礦供應(yīng)仍維持偏緊的狀態(tài)。

2021年冶煉產(chǎn)量或?qū)⒔?jīng)歷前高后低觸底反彈的過程。因海外疫情再度暴發(fā),國(guó)內(nèi)外鋅礦在短中期內(nèi)都存在較大的不確定性,冶煉廠補(bǔ)庫和冬儲(chǔ)的需求增加,預(yù)計(jì)冶煉費(fèi)用將延續(xù)2020年9月份以來的回落態(tài)勢(shì),壓縮煉廠利潤(rùn)。隨著拉丁美洲、印度等鋅礦主產(chǎn)區(qū)疫情的持續(xù)發(fā)酵,進(jìn)口礦缺失的態(tài)勢(shì)或在2020年年末和2021年年初逐步凸顯,而當(dāng)前的鋅價(jià)也不足以刺激國(guó)內(nèi)鋅礦大幅增加供給,對(duì)加工費(fèi)形成向下壓力,降低冶煉企業(yè)開工意愿。預(yù)計(jì)2021年第一季度鋅錠供應(yīng)將環(huán)比進(jìn)一步下降。而下半年以后,隨著鋅礦產(chǎn)量的復(fù)蘇和高鋅價(jià)的刺激,冶煉開工有望再度回到峰值,不過具體產(chǎn)量將隨著鋅價(jià)和礦山釋放節(jié)奏而變動(dòng)。

鋅需求有望強(qiáng)勢(shì)復(fù)蘇。2020年以來經(jīng)濟(jì)下行壓力劇增,在消費(fèi)疲弱、外需不振的背景下,市場(chǎng)對(duì)于基建兜底全年經(jīng)濟(jì)增速的預(yù)期漸強(qiáng),而鋅作為與基建關(guān)聯(lián)度最高的品種有望受益。2020年以來地方專項(xiàng)債發(fā)行量達(dá)3.75萬億元,同比超74%,且大部分流入新舊基建領(lǐng)域,帶來強(qiáng)勁資金支持。值得注意的是,2020年4月~11月份挖掘機(jī)銷量連續(xù)8個(gè)月同比增速超50%以上,意味著房地產(chǎn)或基建施工活躍。此外,新基建中,特高壓的大規(guī)模建設(shè)也成為鋅消費(fèi)亮點(diǎn)。據(jù)相關(guān)數(shù)據(jù)計(jì)算,預(yù)計(jì)2021年特高壓將對(duì)鍍鋅產(chǎn)生10萬噸以上的新增需求。

展望2021年,鋅價(jià)或?qū)⒔?jīng)歷先揚(yáng)后抑的過程。2021年上半年鋅價(jià)大概率維持強(qiáng)勢(shì),從宏觀面來看,隨著美國(guó)大選等宏觀事件塵埃落定,市場(chǎng)一致性預(yù)期修復(fù),以及新冠肺炎疫苗帶來的樂觀預(yù)期,鋅等順周期品種有望延續(xù)漲勢(shì);從基本面來看,海外疫情二次暴發(fā)的可能性將導(dǎo)致礦端存在重大不確定性,冶煉費(fèi)的連續(xù)走低或?qū)⒃斐梢睙捘芰︶尫牌o,而消費(fèi)或?qū)⒃谛屡f基建的雙輪驅(qū)動(dòng)下維持景氣,鋅市或?qū)⒀永m(xù)供小于求的態(tài)勢(shì)。而進(jìn)入下半年,隨著國(guó)內(nèi)外鋅礦產(chǎn)能的陸續(xù)恢復(fù),鋅礦長(zhǎng)期供應(yīng)過剩的預(yù)期將逐步兌現(xiàn),鋅價(jià)可能重回弱勢(shì)軌道。

《中國(guó)冶金報(bào)》(2021年1月14日 03版三版)