劉慧峰

2月底以來,受到全球大宗商品價(jià)格上漲、通貨膨脹預(yù)期加劇的影響,國內(nèi)螺紋鋼價(jià)格大幅沖高,螺紋鋼主力合約2205價(jià)格最高上沖至5094元/噸,之后則有所回落。短期來看,烏克蘭局勢(shì)呈現(xiàn)膠著狀態(tài),原油價(jià)格開始高位震蕩,所以包括螺紋鋼在內(nèi)的整個(gè)大宗商品市場(chǎng)波動(dòng)均會(huì)有所加劇,而中期的螺紋鋼期貨走勢(shì)則仍需關(guān)注市場(chǎng)需求恢復(fù)情況。

供應(yīng)端繼續(xù)邊際改善

但幅度可能不及預(yù)期

2月下旬,隨著北京冬奧會(huì)閉幕,北方地區(qū)限產(chǎn)政策開始出現(xiàn)邊際寬松,鋼材供給也有所改善。據(jù)數(shù)據(jù)統(tǒng)計(jì),全國247家鋼廠高爐日均鐵水產(chǎn)量到3月份第1周已經(jīng)回升至219.76萬噸,5大品種鋼材產(chǎn)量也回升至955.9萬噸,較2月份低點(diǎn)分別回升8.2%和9.8%,之后因全國兩會(huì)和北京冬殘奧會(huì)的召開,鋼材供應(yīng)略有回落。筆者認(rèn)為,從一個(gè)偏中線的時(shí)間段來看,鋼材供應(yīng)端改善的大方向不會(huì)改變。主要基于以下邏輯:其一,全國兩會(huì)和北京冬奧會(huì)、冬殘奧會(huì)陸續(xù)閉幕,北方地區(qū)的限產(chǎn)政策可能會(huì)再度放松。其二,去年的中央經(jīng)濟(jì)工作會(huì)議和今年的《政府工作報(bào)告》均明確了立足國情,先立后破,有序推進(jìn)落實(shí)“雙碳”目標(biāo)的原則。據(jù)筆者估算,今年第1季度的粗鋼產(chǎn)量同比下降2700萬噸左右,所以后面幾個(gè)季度粗鋼產(chǎn)量壓減的壓力相對(duì)較小。其三,今年經(jīng)濟(jì)工作的重心是穩(wěn)增長(zhǎng),這利好鋼材的中期需求。但在政策端提振需求的同時(shí),螺紋鋼供應(yīng)端的政策也需要適度放松,否則可能會(huì)導(dǎo)致供需錯(cuò)配,擠壓下游制造業(yè)利潤。

但短期來看,鋼廠的復(fù)產(chǎn)力度可能不及市場(chǎng)預(yù)期,主要是因?yàn)槟壳半姞t鋼生產(chǎn)企業(yè)一直處于盈虧平衡狀態(tài)。同時(shí),長(zhǎng)流程鋼廠利潤也明顯收窄,且鐵礦石、煤炭等原料價(jià)格仍有上漲預(yù)期,低利潤必然會(huì)抑制鋼廠的復(fù)產(chǎn)積極性。3月份第2周,全國85家獨(dú)立電弧爐企業(yè)平均開工率為71.33%,較去年同期低8.7個(gè)百分點(diǎn)。所以筆者預(yù)計(jì),4月~5月份螺紋鋼周度產(chǎn)量可能逐步恢復(fù)至310萬噸~320萬噸水平,高爐日均鐵水產(chǎn)量將逐步恢復(fù)至220萬噸~230萬噸水平,均低于去年同期。

需求端即將進(jìn)入預(yù)期兌現(xiàn)階段

如果把時(shí)間周期放得更長(zhǎng)的話,開年以來,螺紋鋼價(jià)格的這波反彈其實(shí)在很大程度上得益于國內(nèi)穩(wěn)增長(zhǎng)背景下的需求強(qiáng)預(yù)期。從目前情況看,市場(chǎng)情緒對(duì)于螺紋鋼需求的前景比較樂觀。春節(jié)之前,央行下調(diào)了1年期和5年期的貸款市場(chǎng)報(bào)價(jià)利率(LPR);2月份之后,多個(gè)城市相繼推出了下調(diào)首套房的首付比例和房貸利率政策,特別是河南省鄭州市成為了首個(gè)放松“認(rèn)房又認(rèn)貸”政策以及重啟棚改貨幣化安置政策的城市。而今年《政府工作報(bào)告》在繼續(xù)強(qiáng)調(diào)“房住不炒”的基調(diào)的同時(shí),也強(qiáng)調(diào)了支持合理住房需求、因城施策等?;ǚ矫妫瑥?021年第4季度以來,一些重大項(xiàng)目已經(jīng)陸續(xù)開工,且今年地方政府專項(xiàng)債支出有明顯前置的特點(diǎn)。在這種情況下,筆者對(duì)于鋼材的中期需求還是持相對(duì)樂觀態(tài)度的。

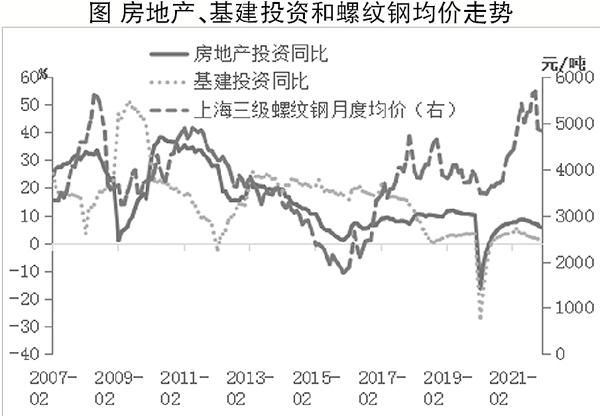

但從現(xiàn)實(shí)情況來看,房地產(chǎn)行業(yè)對(duì)鋼材的需求比較低迷。1月份,全國100個(gè)大中城市土地成交面積同比下降25.59%,而1月份和2月份30個(gè)大中城市商品房成交面積均值同比分別下降了29.56%和27.31%。所以,政策的邊際寬松傳導(dǎo)到房地產(chǎn)行業(yè)對(duì)鋼材需求的恢復(fù)是需要一定時(shí)間的,至少從上半年來看,房地產(chǎn)行業(yè)投資和新開工不會(huì)有太大起色?;ㄍ顿Y則在政策刺激下已經(jīng)出現(xiàn)企穩(wěn)態(tài)勢(shì),2021年12月份當(dāng)月基建投資增速同比增長(zhǎng)了3.75%,為2021年4月份之后首次轉(zhuǎn)正,且今年《政府工作報(bào)告》強(qiáng)調(diào)了要適度超前開展基礎(chǔ)設(shè)施建設(shè),所以今年上半年基建投資的企穩(wěn)比較確定。那么,建筑業(yè)對(duì)鋼材的需求在今年上半年就會(huì)呈現(xiàn)基建對(duì)沖房地產(chǎn)行業(yè)的格局。從歷史數(shù)據(jù)看,在這個(gè)階段,螺紋鋼價(jià)格走勢(shì)比較弱,而一旦房地產(chǎn)行業(yè)開始企穩(wěn),螺紋鋼價(jià)格亦會(huì)同步走強(qiáng)。如果排除通貨膨脹預(yù)期因素,目前的需求狀況可能不支持建筑鋼材價(jià)格進(jìn)一步走高,未來還是需要關(guān)注房地產(chǎn)行業(yè)企穩(wěn)的時(shí)點(diǎn),筆者預(yù)計(jì)要到第3季度左右,第2季度可能存在需求兌現(xiàn)不及預(yù)期的風(fēng)險(xiǎn)。

庫存關(guān)注焦點(diǎn)將轉(zhuǎn)向去庫存化速度

今年螺紋鋼庫存絕對(duì)量的低位對(duì)價(jià)格形成了強(qiáng)有力的支撐,3月份第一周,螺紋鋼庫存高點(diǎn)(1320.34萬噸)已現(xiàn),較去年同期下降505.71萬噸。據(jù)統(tǒng)計(jì),螺紋鋼庫存一般在春節(jié)后4周左右見頂,之后開始去庫存。從近5年的數(shù)據(jù)來看,去庫存時(shí)長(zhǎng)為12周~14周。所以,未來兩三個(gè)月,市場(chǎng)對(duì)于螺紋鋼庫存的關(guān)注點(diǎn)將從總量的偏低轉(zhuǎn)向去庫存化速度。前文提到,第2季度之后,鋼材供應(yīng)大概率環(huán)比回升,而需求的恢復(fù)則可能相對(duì)偏慢,去庫存化的速度大概率不及預(yù)期,這也可能對(duì)鋼材市場(chǎng)形成階段性沖擊。目前,螺紋鋼期貨近弱遠(yuǎn)強(qiáng)的期限結(jié)構(gòu)也暗含了這一預(yù)期。

綜合來看,因地緣沖突引發(fā)的通貨膨脹預(yù)期是導(dǎo)致2月底到3月初鋼材價(jià)格強(qiáng)勢(shì)反彈的原因。從目前情況看,烏克蘭局勢(shì)有陷入膠著的跡象,所以短期內(nèi)螺紋鋼期貨價(jià)格高位波動(dòng)可能有所加劇。中期則需要回歸基本面進(jìn)行分析,筆者認(rèn)為,第2季度螺紋鋼期貨可能存在供應(yīng)恢復(fù)、需求不及預(yù)期的風(fēng)險(xiǎn),而市場(chǎng)對(duì)于螺紋鋼庫存的關(guān)注點(diǎn)也可能會(huì)從總量偏低轉(zhuǎn)向去庫存化速度,故價(jià)格可能存在階段性下行壓力;第3季度后,隨著國內(nèi)穩(wěn)增長(zhǎng)政策的落地見效,螺紋鋼需求恢復(fù),價(jià)格將重新上漲。全年來看,螺紋鋼期貨價(jià)格走勢(shì)可能呈N型。

《中國冶金報(bào)》(2022年3月24日 03版三版)