程鵬

上周(5月15日—19日),黑色系期貨品種價格整體呈現(xiàn)沖高回落走勢,鐵礦石價格跟隨鋼材價格波動。

宏觀預(yù)期偏悲觀,

鐵礦石需求高位回落

一方面,市場的宏觀風(fēng)險偏好程度依然較低,宏觀預(yù)期引導(dǎo)強(qiáng)烈,但實(shí)際出臺政策較少,難以支撐國內(nèi)商品價格持續(xù)上行。國內(nèi)4月份金融數(shù)據(jù)、經(jīng)濟(jì)數(shù)據(jù)總體上同比表現(xiàn)均偏弱,但服務(wù)業(yè)和基建行業(yè)環(huán)比改善顯著,導(dǎo)致短期宏觀層面“強(qiáng)刺激”政策預(yù)期落空,特別是人民幣出現(xiàn)“非理性”貶值,加劇市場對國內(nèi)經(jīng)濟(jì)的悲觀預(yù)期。

另一方面,淡季終端需求預(yù)期有所轉(zhuǎn)暖但現(xiàn)實(shí)端驅(qū)動力偏弱,短期鐵礦石供需矛盾并不突出,疊加中期供需寬松預(yù)期較強(qiáng),鐵礦石整體跟隨鋼材價格波動。黑色系期貨品種價格經(jīng)過兩個月持續(xù)下跌后階段企穩(wěn),鋼材端通過短流程鋼廠供應(yīng)量的收縮,基本能平衡當(dāng)前終端需求水平。然而在淡季需求韌性偏弱和增量不大的情況下,終端需求量仍無法支撐長、短流程鋼廠同時生產(chǎn),鋼材價格整體受到短流程鋼廠生產(chǎn)成本的壓制。在短流程鋼廠產(chǎn)量的調(diào)節(jié)下,長流程鋼廠減產(chǎn)速度放緩,疊加近期原材料端價格下跌幅度大于鋼材端,長流程鋼廠即期利潤相對較好,當(dāng)前鋼廠主動減產(chǎn)意愿偏低,導(dǎo)致當(dāng)前鐵礦石需求自高位回落后進(jìn)入震蕩期,鐵礦石價格下行驅(qū)動力邊際減弱。但鐵礦石中期需求仍面臨政策性限產(chǎn)及鋼廠虧損、主動減產(chǎn)的壓力,疊加鐵礦石供應(yīng)端處于回升周期,短期鐵礦石價格反彈,是較好的空配時機(jī)。

供應(yīng)量穩(wěn)定回升,抑制礦價上行

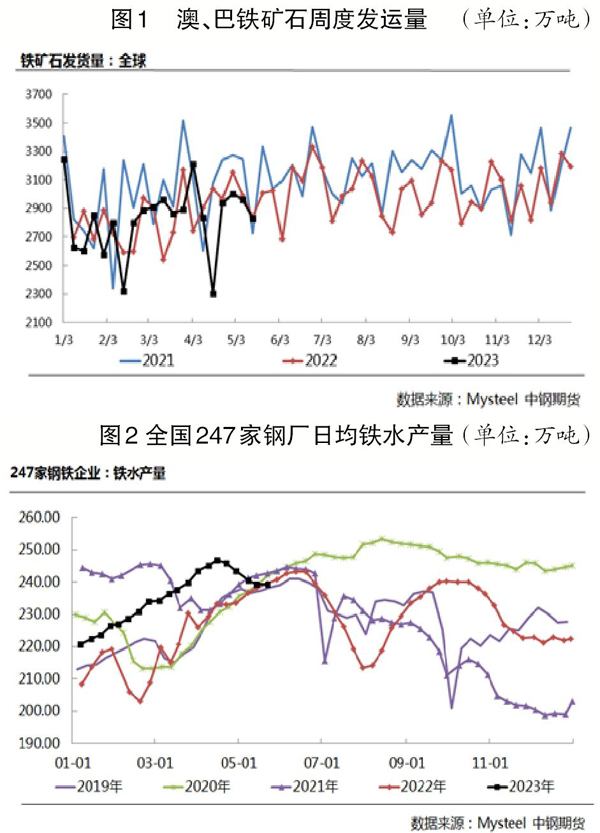

供應(yīng)方面,短期鐵礦石全球發(fā)運(yùn)量沖高后有所回落,但整體仍處于中位偏高水平。其中,澳大利亞主流礦山的鐵礦石發(fā)運(yùn)量回落相對較多,巴西和非主流礦山方面鐵礦石發(fā)運(yùn)量維持穩(wěn)中有增態(tài)勢。隨著主流礦山受天氣因素的影響消退及澳大利亞必和必拓和FMG礦山即將進(jìn)入財年沖量階段,且FMG礦山新增產(chǎn)能已經(jīng)釋放,預(yù)計澳大利亞礦山也將繼續(xù)保持高發(fā)運(yùn)趨勢。

從進(jìn)口數(shù)據(jù)來看,進(jìn)口礦供應(yīng)整體穩(wěn)定向好,其中澳大利亞、巴西地區(qū)均出現(xiàn)同比增量,其他地區(qū)增量更為顯著。海關(guān)總署數(shù)據(jù)顯示,1月—4月份我國進(jìn)口鐵礦石量為38468萬噸,同比增幅為8.6%。其中,自澳大利亞進(jìn)口鐵礦石量為24673萬噸,同比增長6.3%;自巴西進(jìn)口鐵礦石量為7160萬噸,同比增長2.2%;自澳、巴以外國家進(jìn)口鐵礦石量為6653萬噸,同比增長28.2%。這主要得益于自印度、俄羅斯、加拿大等國的進(jìn)口增量。1月—4月份,我國自印度、俄羅斯、加拿大進(jìn)口鐵礦石量分別同比增長104.8%、31.9%、64.2%。進(jìn)口端鐵礦石供應(yīng)量的高增長和國產(chǎn)礦產(chǎn)量的穩(wěn)定回升共同成為抑制礦石價格上行的“壓艙石”,預(yù)計后期供應(yīng)端仍將維持偏穩(wěn)態(tài)勢。

淡季終端需求難好轉(zhuǎn),

政策性限產(chǎn)利空遠(yuǎn)期需求

需求方面,當(dāng)前由于原材料端價格下跌幅度大于鋼材端,長流程鋼廠即期利潤相對較好,部分鋼廠計劃復(fù)產(chǎn)或提前結(jié)束檢修,短期需求下降速度有所放緩;中期來看,粗鋼產(chǎn)量平控政策將導(dǎo)致鐵礦石需求量顯著下降,遠(yuǎn)期需求仍較為悲觀。短期鋼廠盈利率連續(xù)回升,鐵水產(chǎn)量由降轉(zhuǎn)增,但鋼廠端并未主動補(bǔ)庫,仍維持低庫存狀態(tài)。面對即將到來的需求淡季,鋼廠采購趨于謹(jǐn)慎,更多采取按需補(bǔ)庫的采購策略,短期鐵礦石需求能否企穩(wěn)回升最終取決于終端需求的變動情況。

從目前房地產(chǎn)、基建等鋼鐵需求側(cè)的環(huán)比數(shù)據(jù)來看,淡季終端需求邊際好轉(zhuǎn)的概率較小,短期鐵礦石價格向上驅(qū)動力偏弱;中期來看,由于1月—4月份全國粗鋼產(chǎn)量同比大幅增加,按粗鋼產(chǎn)量平控基準(zhǔn)估算,后期鐵礦石需求同比將出現(xiàn)顯著下降。若考慮廢鋼供應(yīng)量回升對生鐵產(chǎn)量的替代作用,則鐵礦石需求下降將更為顯著,利空遠(yuǎn)月需求。若粗鋼產(chǎn)量平控政策擴(kuò)大至全國范圍,則鐵礦石需求環(huán)比降幅同樣顯著,筆者預(yù)估2023年5月—12月份日均鐵水產(chǎn)量或下降至226.7萬噸(鋼聯(lián)口徑)。

庫存方面,隨著短期鐵礦石到港量增加顯著、港口疏港量大幅回落,港口出現(xiàn)累庫現(xiàn)象。當(dāng)前,鋼廠端持續(xù)保持進(jìn)口礦低庫存策略,隨著需求淡季來臨,鋼廠將進(jìn)一步鞏固按需采購模式,以規(guī)避庫存減值的風(fēng)險,港口疏港量也將進(jìn)入趨勢性下滑周期,疊加主流礦發(fā)運(yùn)量維持高位,后期預(yù)計港口進(jìn)口礦庫存將步入累庫周期,供強(qiáng)需弱趨勢將延續(xù)。

綜合來看,宏觀預(yù)期依舊偏悲觀,終端需求羸弱格局尚未改善,產(chǎn)業(yè)鏈利潤繼續(xù)走弱,淡季終端供需壓力仍然存在,負(fù)反饋效應(yīng)可能二次發(fā)生,短期鐵礦石自身供需矛盾并不突出,更多是跟隨鋼材價格反彈。中期來看,在終端需求弱勢的大背景下,鋼廠端主動減產(chǎn)和政策性限產(chǎn)均對鐵礦石需求產(chǎn)生消極影響,且隨著鐵礦石供給量不斷增加,鐵礦石累庫壓力將逐步顯現(xiàn),供需將由當(dāng)前供需平衡轉(zhuǎn)向?qū)捤?,疊加鐵礦石市場價格監(jiān)管壓力有增無減,預(yù)計鐵礦石價格將持續(xù)偏弱運(yùn)行。在期貨交易策略上,筆者建議逢高賣出看漲期權(quán)。

《中國冶金報》(2023年05月25日 03版三版)