邵劍華

2021年,在新冠疫情反復的背景下,美元貨幣寬松拉動經濟復蘇,帶動全球鐵礦石需求增加,價格漲破歷史紀錄,全球鐵礦石供應猛增。隨后,在我國能耗雙控等一系列政策的影響下,下游需求急劇減少,鐵礦石價格大幅下跌。

2022年,俄烏沖突爆發(fā),能源價格大幅上漲,歐美高通脹下持續(xù)加息,世界經濟復蘇受阻,海外鐵礦石需求明顯轉弱,礦價下跌使鐵礦石供應急劇減少。當時,我國面臨“三重壓力”,及時出臺一攬子穩(wěn)增長政策措施,有效穩(wěn)定了經濟,對進口礦的需求小幅回升。

2023年前三個季度,美元高利率政策持續(xù),世界經濟復蘇乏力,海外鐵礦石需求持續(xù)低迷,全球礦業(yè)市場艱難回升。我國經濟總體處于疫后修復期,通過采取積極的財政政策和穩(wěn)健的貨幣政策,大力刺激國內消費和投資,使中國經濟快速恢復、運行平穩(wěn),國內對鐵礦石的需求增長強勁。

由此可見,過去3年間,國內外經濟環(huán)境復雜多變,在我國政府的精準調控下,全球鐵礦石的供需形勢先后經歷了“過熱時的降溫”“過冷時的補暖”“恢復中的鞏固”等過程。

近3年全球鐵礦石發(fā)貨情況

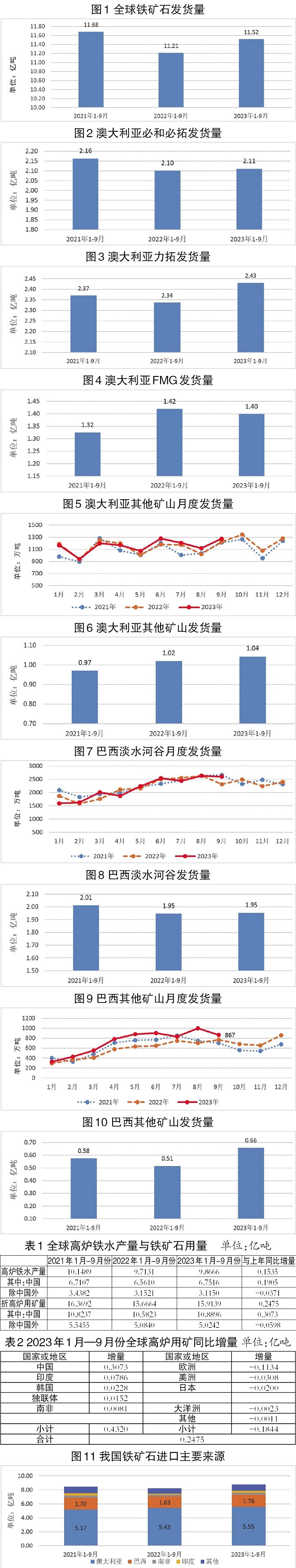

全球發(fā)貨量有所波動,發(fā)貨來源結構變化較小。據世界鋼鐵協(xié)會數據,2023年1月—9月份,全球鐵礦石累計發(fā)貨量為11.52億噸,較2022年同期增加3043萬噸,但較2021年同期減少1637萬噸(如圖1所示)。

從全球鐵礦石發(fā)貨來源國結構看,主要來源國是澳大利亞和巴西,近3年兩國發(fā)貨量占全球發(fā)貨總量的80%以上,占有絕對優(yōu)勢,而其他所有國家合計發(fā)貨量占比僅在16%左右,且該結構近3年變化較小。

澳大利亞鐵礦石發(fā)貨量逐年攀升,巴西有一定波動,其他國家緩慢增長。相關數據顯示,近3年澳大利亞發(fā)貨量逐年攀升,其中2023年1月—9月份達到6.98億噸,較2022年同期增加1000萬噸以上,較2021年同期增加1500萬噸以上。近3年巴西發(fā)貨量先減后增,波動較大,其中2022年1月—9月份累計發(fā)貨量為2.52億噸,較2021年同期減少約1400萬噸,但2023年同期快速回升至2.68億噸,較2022年增加了1600萬噸。

近3年全球除澳大利亞、巴西外的其他地區(qū)合計發(fā)貨量先大幅回落后緩慢回升,2023年1月—9月份同比僅增加了250萬噸。

近3年主要礦山發(fā)貨情況

澳大利亞三大礦山發(fā)貨量有增有減,其他澳大利亞礦山發(fā)貨量緩慢遞增。從必和必拓2023年月度發(fā)貨量情況可見,9月份較8月份出現一定下滑,減少近280萬噸,同比減少了70萬噸左右,這主要是受當地鐵路樞紐擴建及維護的影響所致。但從1月—9月份累計發(fā)貨量看(圖2),近3年必和必拓波動幅度較小。其中,2022年1月—9月份累計2.10億噸,同比減少530萬噸;2023年1月—9月份同比小幅增加了100萬噸,增幅小于0.5%,基本持平。

2023年9月份,力拓發(fā)貨量約2860萬噸,環(huán)比增量超過90萬噸。2023年1月—9月份,力拓累計發(fā)貨量達到2.43億噸,較2021年同期增加約600萬噸,較2022年同期增加約940萬噸,增長顯著(圖3所示)。這主要受益于皮爾巴拉系統(tǒng)性能的改善和Gudai-Darri(庫戴德和)項目的穩(wěn)步增產,以及安全生產系統(tǒng)生產力的提高等。

從FMG近3年月度發(fā)貨量可以看出,其波動幅度相對較大。由于維護保養(yǎng)活動增多,以及第二季度(2022-2023財年末)沖量結束,導致2023年9月FMG發(fā)貨量不足1500萬噸,環(huán)比減少近190萬噸,同比減少120萬噸,降幅分別達到11%和8%。近3年1月—9月份FMG累計發(fā)貨量先增后減,其中2022年1月—9月份較2021年同期增加約950萬噸,而2023年1月—9月份較2022年同期減少約200萬噸(圖4所示)。

澳大利亞除三大礦山(必和必拓、力拓和FMG)以外的礦產公司(包括澳大利亞礦產資源公司、卡拉拉等),近3年發(fā)貨量逐年小幅增長(圖5所示)。其中,2022年1月—9月份其累計發(fā)貨量較2021年同期增加約500萬噸,2023年1月—9月份較2022年同期增加約240萬噸(圖6所示)。

前三季度,巴西淡水河谷(VALE)發(fā)貨量與去年同期持平,其他巴西礦山增加明顯。淡水河谷2023年月度發(fā)貨量呈現季節(jié)性回升,規(guī)律與前兩年類似(圖7所示)。2023年9月發(fā)貨量雖然較8月小幅回落35萬噸,但仍處于全年相對高位,且同比增加近290萬噸。從圖8所示的淡水河谷近3年1月—9月份累計發(fā)貨量看,2022年1月—9月份累計量較2021年同期減少約650萬噸,但2023年同期與2022年同期基本持平。

2023年1月—9月份巴西其他礦山(包括CSN等)合計發(fā)貨量基本都超過了前兩年(圖9所示),雖然9月份發(fā)貨量環(huán)比有135萬噸的減量,但較前兩年都有小幅增加。近3年1月—9月份其累計發(fā)貨量先降后增,其中,2022年1月—9月份累計量較2021年減少了約600萬噸,而2023年1月—9月份較2022年同期大幅增加1435萬噸(圖10所示)。

全球鐵礦石消耗情況

全球生鐵產量與用礦變化。據世界鋼協(xié)統(tǒng)計(如表1所示),2023年1月—9月份全球37個國家(地區(qū))高爐生鐵產量同比增加1535萬噸。其中,中國產鐵水6.75億噸,占全球的68.4%,同比增加1905萬噸;除中國以外的其他國家(地區(qū))共產鐵水3.12億噸,同比減少371萬噸。按62%品位折算,2023年1月—9月份全球高爐用礦量同比增加2475萬噸。其中,中國增加3073萬噸,其他國家(地區(qū))減少近600萬噸。

從2023年1月—9月份全球主要地區(qū)高爐用礦量同比增量情況(表2)可見,用礦增量最大的是中國,其次是印度,韓國、獨聯(lián)體和南非也有小幅增長;同比減少的主要是歐洲、美洲、日本以及大洋洲等,共減少鐵礦石消耗1844萬噸。

中國鐵礦石進口量與來源結構變化。據海關總署數據(圖11所示),2023年1月—9月份我國鐵礦石累計進口量達8.77億噸,同比增加5457萬噸。其中,澳大利亞與巴西是我國鐵礦石進口最主要來源國,兩國合計占總進口量的83.5%,同比降低2.5個百分點;印度礦占總進口量的3.2%,同比提高2個百分點;南非礦占總進口量的3.1%,同比降低0.5個百分點;從上述4國以外的其他國家(地區(qū))合計進口量占比為10.3%,同比提高了1個百分點。

另外,從2023年1月—9月份我國不同進口礦來源累計同比增量情況可見,從澳大利亞和巴西的進口量都增加了1270萬噸左右,增量貢獻占比均達到23%以上。從印度進口的增量更為顯著,達到1778萬噸,占我國總增量的32.6%,這主要由于2022年11月份印度下調了鐵礦石出口關稅,其出口量快速反彈所致。受到南非當地鐵路運輸限制的影響,近3年從南非的進口量逐年減少。2023年1月—9月份南非礦進口量同比減少了214萬噸。來源于其他國家(地區(qū))的累計進口量同比增加了1335萬噸,增量貢獻占比達到24.5%。

結論與展望

第一,近3年全球鐵礦石發(fā)貨量有所波動。其中,澳大利亞發(fā)貨量逐年攀升,巴西季節(jié)性波動較大,而且兩國發(fā)貨量占發(fā)貨總量的80%以上,壟斷地位優(yōu)勢明顯。

第二,2023年1月—9月份全球鐵礦石累計發(fā)貨量同比增量中,源自四大礦山的增量不足1/3,且僅力拓有一定增量,必和必拓與淡水河谷基本持平,FMG有小幅減量。

第三,全球鐵礦石需求方面,2023年1月—9月份累計同比出現增加的國家主要是中國、印度和韓國等,出現明顯減少的主要是歐洲、美洲、日本等。

第四,2023年1月—9月份我國鐵礦石進口的累計增量超過5400萬噸,其中,除了南非礦有小幅減量以外,澳礦和巴西礦增量都超過1260萬噸,特別是印度礦的增量達到1780萬噸,占總增量的1/3。

第五,未來鐵礦石需求端,鑒于上年基數偏小,預計第四季度海外需求同比約有600萬噸增量,但全年需求量將與上年基本持平。由于我國鋼廠效益持續(xù)虧損,疊加冬季下游項目開工減少,第四季度國內需求也會隨之環(huán)比轉弱。

第六,未來鐵礦石供應端,預計第四季度海外鐵礦的發(fā)運量仍將平穩(wěn)增加,第四季度四大礦較上年的增量在300萬噸左右,其他礦山國際發(fā)運增量為700萬噸左右。

第七,全球鐵礦石供需弱平衡依然是2023年的主旋律,第四季度我國港口雖有小幅累庫,但增量有限,預計2023年末45個主港鐵礦石庫存在1.2億噸左右。

(作者系河鋼集團北京國際貿易有限公司博士、高級工程師)