劉慧峰

6月份之后,由于國內鋼材需求恢復力度不及預期及美聯(lián)儲加息政策延續(xù),市場對經濟衰退的預期加劇,國內螺紋鋼期現(xiàn)貨價格快速下跌,跌勢一直持續(xù)至7月中旬。此后螺紋鋼價格開始觸底反彈,至8月中旬反彈動能再次出現(xiàn)減弱跡象。筆者認為,螺紋鋼期貨價格在年底前將延續(xù)區(qū)間震蕩走勢,但短期內螺紋鋼的價格走勢更多取決于“金九銀十”需求旺季的兌現(xiàn)程度。

需求端短期環(huán)比有所改善,

中期依舊偏弱

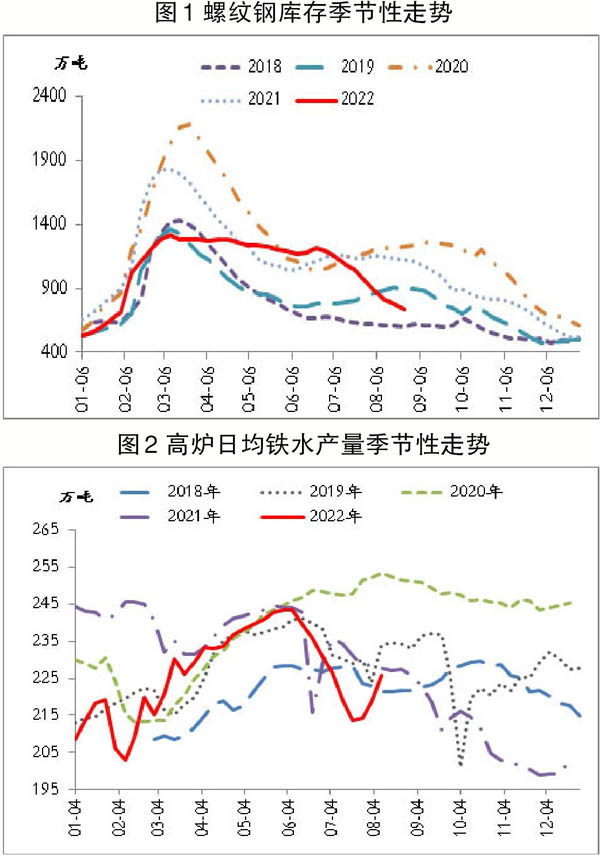

本輪螺紋鋼價格的反彈,除美聯(lián)儲加息的利空影響落地,7月份通脹數(shù)據(jù)回落,導致市場風險偏好有所提升之外,需求的邊際改善也是一個主要的原因。6月—8月份為傳統(tǒng)的螺紋鋼需求淡季,但其庫存自6月中旬開始連續(xù)9周環(huán)比下降,累計降幅為471.98萬噸(見圖1)。據(jù)測算,螺紋鋼周度供需缺口(供需缺口=需求-供給)也連續(xù)4周呈現(xiàn)正值。目前,市場對于9月—10月份旺季需求的預期依然偏強??紤]到第三季度以來,穩(wěn)增長政策力度持續(xù)加大,上周國務院常務會議又調增了3000億元政策開發(fā)性金融工具,所以筆者認為,9月—10月份需求環(huán)比改善的概率較大。

但中期來看,下半年螺紋鋼需求仍會呈現(xiàn)偏弱格局。在經歷了6月份的短暫修復之后,7月份商品房銷售面積降幅再度擴大,當月同比下降28.8%,降幅較6月份擴大10.6個百分點;而8月前21天全國30個大中城市商品房銷售面積繼續(xù)同比下降23%,仍處于較低水平。銷售數(shù)據(jù)的持續(xù)回落會影響開發(fā)商的資金到位,進而抑制其拿地和新開工的意愿。雖然中央政治局會議定調穩(wěn)定房地產市場,央行在8月份先后下調了MLF(中期政策利率)和LPR(貸款市場報價利率),各地房地產政策的調整力度也在加大,但目前的政策重點基本都集中在竣工和銷售環(huán)節(jié),而房地產有60%的耗鋼量集中在新開工環(huán)節(jié)。在前期穩(wěn)增長政策落地的影響下,基建投資保持了中高速的增長,7月份狹義的基建投資(企業(yè)或地方政府對項目的建筑物投資部分)同比增長了9.1%,較6月份回升1個百分點。但考慮到上半年地方政府專項債已經基本發(fā)放完畢,再加上地方政府財政收入的下降,后期若無新的專項債增量,則基建投資增長的持續(xù)性存疑。而且基建投資耗鋼量僅占螺紋鋼消費量的30%,不足以對沖地產投資下滑的影響。

供給端利潤有所恢復,

鋼廠復產力度不及預期

6月份之后,鋼鐵行業(yè)虧損面擴大,倒逼鋼廠主動停產減產。根據(jù)國家統(tǒng)計局數(shù)據(jù),7月份粗鋼和生鐵日均產量分別為262.68萬噸和227.37萬噸,環(huán)比分別下降39.75萬噸和28.9萬噸,為今年初以來環(huán)比最大降幅(見圖2)。從鋼聯(lián)口徑的5大品種成材產量數(shù)據(jù)來看,各品種供應量均有不同程度的下降,其中螺紋鋼產量下降最為明顯。短流程鋼廠的螺紋鋼周產量從5月初的高點(41.42萬噸)最低降至20.42萬噸。

但在經歷了一輪需求負反饋對原料價格的打壓之后,7月下旬鋼廠利潤開始有所恢復。據(jù)筆者測算,長流程鋼廠螺紋鋼利潤從7月中旬的盈虧平衡最高恢復至500元/噸附近,短流程鋼廠螺紋鋼利潤也從7月份最低的-253元/噸最高恢復至254元/噸。利潤的恢復使得鋼廠生產的積極性有所提高,全國247家鋼廠高爐日均鐵水產量自7月底的213.58萬噸回升至229.4萬噸;5大品種成材以及電爐鋼的產量也都有不同程度的回升。8月中旬之后因鋼材價格下跌,長流程鋼廠螺紋鋼利潤空間再度縮小,短流程企業(yè)則重新陷入虧損狀態(tài),且部分主產區(qū)高爐產能利用率已經恢復至去年同期水平。市場普遍預計230萬噸的日均鐵水產量可能已經接近頂部區(qū)域,而上周電爐鋼的開工率已經開始出現(xiàn)回落,供應回升至上半年高點的可能性不大。

成本端強勢對鋼材價格形成階段性支撐,

但鋼廠原料補庫已出現(xiàn)放緩跡象

6月—7月份,鋼廠因虧損加劇、減產范圍擴大,對原料普遍采取了主動去庫存的策略,導致原料庫存普遍處于歷史同期低位水平。7月下旬,隨著利潤的恢復和復產意愿的提升,鋼廠進行了2~3周的補庫。低庫存之下的補庫操作使得原料價格的反彈力度大于成材價格的回升力度,焦炭現(xiàn)貨價格兩周之內完成兩輪提漲,漲幅為16.5%,鐵礦石、廢鋼的最大反彈幅度超過20%,而同期螺紋鋼現(xiàn)貨價格的最大反彈幅度只有12%。

鑒于9月—10月份需求環(huán)比可能出現(xiàn)改善,短期成本端的強勢依然會對鋼材價格形成一定支撐。不過中期需求偏弱的市場預期并未改變。一旦原料價格上漲導致鋼廠利潤明顯收窄甚至再次虧損,則可能會引發(fā)新一輪需求負反饋。事實上,上一周原料補庫進度已經出現(xiàn)放緩跡象,當周鋼廠鐵礦石庫存環(huán)比下降了77.43萬噸至9843.3萬噸,焦炭庫存僅上周出現(xiàn)了8萬噸左右的環(huán)比回升,之前則一直延續(xù)下行趨勢,且有少部分鋼廠已經開始調降。

綜合來看,決定9月—10月份螺紋鋼期貨行情走勢的關鍵在于旺季需求恢復的預期能否兌現(xiàn)。筆者認為,在穩(wěn)增長政策的作用下,需求出現(xiàn)階段性環(huán)比改善的概率較大,加之供應已經接近階段性頂部及成本的階段性支撐,鋼材價格下方仍有一定支撐。但從中期來看,需求偏弱的態(tài)勢并未改變,鋼材價格上方亦存在不小壓力。

《中國冶金報》(2022年09月01日 03版三版)